DTI là gì? Công thức tính và ví dụ thực tế khi tính toán DTI

Khi bạn có nhu cầu vay vốn và bắt đầu nộp hồ sơ vay cho ngân hàng. Các bạn nhân viên ngân hàng sẽ tính DTI của bạn và cho bạn con số sơ bộ bạn có thể vay được. Vậy DTI là gì, việc chỉ số DTI không đạt có ảnh hưởng đến khoản vay của bạn hay không?

Cùng MoneyHub giải đáp tất tần tật về chỉ số DTI này, đồng thời cũng nêu ra vài ví dụ cụ thể cho bạn dễ hình dung.

1. DTI là gì?

DTI là từ viết tắt của Debt – To – Income (DTO) Ratio, tức là tỷ lệ nợ của bạn trên thu nhập của bạn. Nói một cách dễ hiểu rằng ngân hàng sẽ xem xét bạn đang nợ bao nhiêu tiền, thu nhập của bạn mỗi tháng là bao nhiêu. Từ đó tính ra được khả năng cho bạn vay vốn được bao nhiêu tiền.

Trong cuộc sống hàng ngày, chúng ta ít dùng đến cụm từ DTI này. Tuy nhiên, dân trong ngành tài chính – ngân hàng thường rất hay dùng từ DTI mỗi khi cần tính toán sơ bộ số tiền cho khách hàng vay. Đôi khi tính ra từ chối cho vay luôn vì DTI không đủ (fail DTI).

2. Ý nghĩa của DTI là gì?

Đối với Ngân hàng: Việc tính toán DTI sẽ giúp ngân hàng đánh giá sơ bộ được khách hàng có đủ năng lực về tài chính hay không. Tỉ lệ DTI của khách hàng càng thấp chứng tỏ năng lực tài chính của khách hàng càng cao. Ngược lại, tỷ lệ DTI cao có nghĩa rằng năng lực tài chính của khách hàng đang có vấn đề và nên xem xét đến việc ngưng cấp tín dụng.

Đối với Khách hàng: Việc tính toán DTI là việc làm cần thiết và đầu tiên mỗi khi nhân viên ngân hàng hoặc công ty tài chính tiếp nhận nhu cầu vay. Việc tính toán trước và có kết quả sơ bộ sẽ giúp nhân viên ngân hàng nhanh đưa ra kết luận. Từ đó, đỡ mắc công bạn phải tốn thời gian chuẩn bị hồ sơ mà không được kết quả gì.

Ngoài ra, bạn sẽ hiểu hơn về sức khoẻ tài chính của bản thân, từ đó tìm hướng để cải thiện DTI về sau.

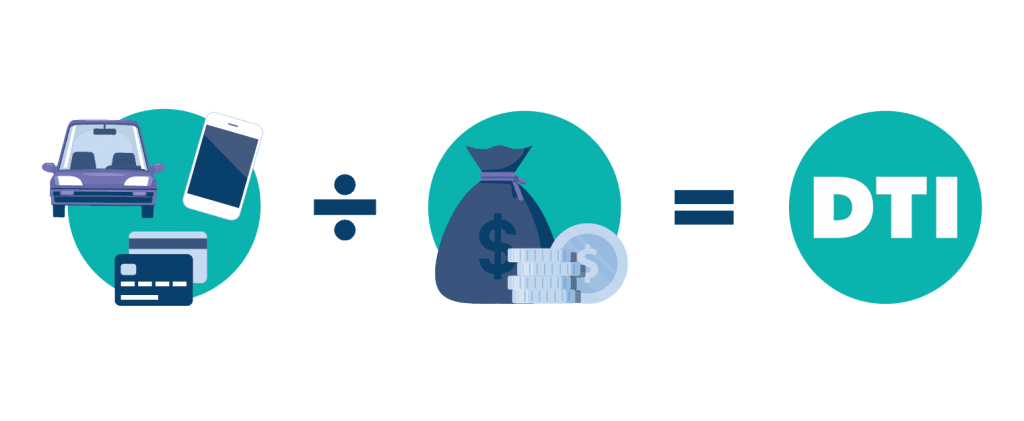

3. Công thức tính DTI là gì?

Công thức tính toán tỷ lệ nợ trên thu nhập (DTI) cũng khá đơn giản. Công thức tính DTI cụ thể như sau:

DTI = Tổng số tiền phải trả nợ mỗi tháng / Tổng thu nhập một tháng

Trong đó,

- Tổng số tiền phải trả nợ mỗi tháng bao gồm các khoản nợ trước đó của khách hàng như vay mua nhà, mua xe hoặc vay tín chấp tại bất kỳ tổ chức tín dụng nào. Đồng thời, các bạn tính luôn khoản phải trả nợ hàng tháng cho khoản vay lần này vào luôn.

- Tổng thu nhập một tháng của khách hàng là tổng số tiền mà khách hàng thực nhận mỗi tháng. Nếu khách hàng nào đang kinh doanh và lợi nhuận tính bằng năm thì lấy lợi nhuận đó chia 12 tháng để có con số mỗi tháng của khách hàng.

Vậy còn khoản nợ thẻ tín dụng thì sao?

Thẻ tín dụng vẫn được tính đó là một khoản nợ của bạn, thông thường nếu như bạn đang sử dụng full hạn mức thì số tiền bạn phải trả cho khoản thẻ là 5% tổng hạn mức thẻ tín dụng.

Khi bạn đi vay thế chấp, con số DTI sẽ được tính một cách linh động hơn nếu như khách hàng có nhiều nguồn thu ngoài như cho thuê nhà, cho thuê xe, lợi nhuận kinh doanh. Còn nếu như bạn đi vay tín chấp tại ngân hàng hoặc các công ty tài chính thì sẽ bị ràng buộc gò bó trong lương chuyển khoản mà thôi.

4. Ví dụ thực tế khi tính DTI?

Khách hàng Nguyễn Văn A đang có nhu cầu vay tín chấp 200 triệu, trả góp trong 36 tháng. Hiện khách hàng này đang có khoản vay tại Shinhanbank, số tiền còn nợ là 60 triệu, mỗi tháng trả 3,5 triệu. Đồng thời có đang sử dụng thẻ tín dụng Shinhan 50 triệu và xài hết hạn mức. Thu nhập của khách hàng này là 20 triệu/tháng, nhận qua tài khoản ngân hàng. Không có thu nhập khác.

Ngân hàng X tiếp nhận hồ sơ vay vốn và nhân viên ngân hàng này bắt đầu tính nếu anh A vay 200 triệu, 36 tháng, lãi suất 1%/tháng thì đâu đó khách hàng phải trả cho khoản vay lần này mỗi tháng là 7 triệu. Giờ bắt đầu tính DTI cho khách hàng:

DTI = (3,5 triệu + 2,5 triệu + 7 triệu) / 20 triệu = 65%

Trong đó, 2,5 triệu là số tiền cần phải thanh toán cho thẻ tín dụng là 5% x 50 triệu = 2,5 triệu.

Như vậy, xét theo quy định của ngân hàng X, đối với khách hàng có thu nhập là 20 triệu thì DTI của khách hàng không được vượt quá 60%.

Khách hàng này khá là nét và nhân viên ngân hàng sẽ bắt đầu đưa ra một đề xuất khác cho khách hàng:

Đề xuất 1: Cam kết tất toán khoản vay của Shinhanbank trước khi giải ngân

Đây là một giải pháp mà rất nhiều ngân hàng đang áp dụng để tính giải quyết bài toán khi khách hàng vượt DTI. Bởi lúc này, khoản 3,5 triệu phải trả mỗi tháng không được tính. Và DTI của khách hàng lúc này là:

DTI = (2,5 triệu + 7 triệu) / 20 triệu = 47,5% (thoả điều kiện vay vốn)

Đề xuất 2: Dãn thời vay lên 60 tháng thay vì 36 tháng như nhu cầu của khách hàng

Nếu như vay 60 tháng thì mỗi tháng khách hàng chỉ cần trả là 5,3 triệu mỗi tháng. Lúc này, DTI của khách hàng này sẽ như sau:

DTI = (3,5 triệu + 2,5 triệu + 5,3 triệu) / 20 triệu = 56,5% (thoả điều kiện vay vốn)

Câu hỏi đặt ra:

Vây tại sao không tất toán thẻ tín dụng 50 triệu để tính toán lại DTI?

Vấn đề này thì một số ngân hàng chấp thuận và một số ngân hàng không chấp thuận. Cụ thể như Ngân hàng Quốc Tế Việt Nam (VIB). Việc tất toán thẻ tín dụng không cải thiện được cách tính DTI của khách hàng, vì ngân hàng này xét lịch sử xài full của khách hàng. Cho nên, tuỳ vào ngân hàng mà bạn nên hỏi lại ngân hàng đó cho chính xác.

Tại sao lại là 60% mà không phải là con số khác?

Cái này tuỳ vào mỗi ngân hàng mỗi khác, đối với các công ty tài chính thì con số này còn thấp hơn rất nhiều nữa. Ngoài ra, tỷ lệ này tăng nếu như thu nhập của khách hàng ở một mức nhất định nào đó. Ví dụ Ngân hàng VIB nếu thu nhập của bạn trên 30 triệu thì con số này có thể lên đến 70%. Nếu thu nhập bạn dưới 10 triệu thì DTI cho phép chỉ ở mức 50% mà thôi.

5. Ngân hàng nào đang áp dụng DTI khi vay vốn?

Hầu hết các ngân hàng và công ty tài chính đều áp dụng tính đi DTI khi khách hàng vay vốn. Việc tính DTI không chỉ dừng lại ở việc vay tín chấp mà vay thế chấp cũng cần phải tính DTI.

Từ ngân hàng lớn như Vietcombank, Sacombank đến các ngân hàng có chính sách mở như VPBank đều phải tính DTI. Đặc biệt, các ngân hàng nước ngoài như HSBC, Standard Chartered, Citibank, Shinhanbank thì việc tính DTI sẽ gắt gao hơn nữa do các ngân hàng này không tính các thu nhập mà không chứng minh được giấy tờ.

Các công ty tài chính như FE Credit, Home Credit đều áp dụng cách tính DTI theo một công thức thông qua file Excel có sẵn của công ty.

Khi vay tiền online qua app có cần tính DTI không?

Không. Việc vay tiền online qua app giống như hình thức cầm đồ vậy. Nếu như các tiệm cầm đồ cầm tài sản như điện thoại, xe máy, laptop thì các app cho vay tiền online cầm cố thông tin của bạn. Chỉ cần bạn không trả nợ thì họ sẽ liên tục khủng bố các thông tin mà họ nắm được. Tuyệt đối không nên vay những kênh này.

6. Làm thế nào để giảm tỷ lệ nợ trên thu nhập (DTI) xuống?

Để giảm tỷ lệ nợ trên thu nhập (DTI) xuống thì có 3 cách để bạn có thể thực hiện được:

- Giảm khoản phải trả hàng tháng: Hoặc là bạn trả hết nợ, hoặc là bạn làm cam kết tất toán khi giải ngân.

- Dãn thời gian vay vốn ra: Như mình có đề cập ở ví dụ, việc giãn thời vay ra sẽ làm giảm khoản trả nợ mỗi tháng, từ đó sẽ kéo theo chỉ số DTI giảm theo để thoả điều kiện vay vốn.

- Tăng thu nhập: Cách này thông thường sẽ cần thời gian hoặc nếu vay thế chấp thì các bạn sẽ được “hợp thức hoá” các khoản thu nhập không chứng minh được của khách hàng.

7. Lời kết

Việc biết được DTI là gì không chỉ dừng lại ở việc bạn có vay được vốn hay không mà còn thể hiện được sức khoẻ tài chính cá nhân của bạn nữa. Không phải ngẫu nhiên mà các ngân hàng đồng loạt đều bắt đầu tính DTI khi vay vốn mà nó mang yếu tố khoa học, dựa trên những khoản nợ xấu của khách hàng.

Việc bạn từ chối cho vay lý do DTI không đủ là chuyện rất bình thường khi bạn đi vay vốn ngân hàng. Sẽ không quá ngạc nhiên nếu bạn nghe thuật ngữ rớt hồ sơ do fail DTI.

Mong là sau bài viết này, các bạn sẽ hiểu hơn về chỉ số DTI là gì? Công thức tính DTI như thế nào? Ý nghĩa của DTI? Từ đó sẽ tiết kiệm thời gian của bạn hơn khi đi vay vốn ngân hàng.