Điều kiện, thủ tục & lãi suất vay 200 triệu ngân hàng(cập nhật)

Như các bạn đã biết, việc vay vốn ngân hàng thường sẽ được đảm bảo bằng 02 hình thức là tín chấp và có tài sản đảm bảo, số tiền vay càng lớn độ rủi ro càng cao thì ngân hàng và các tổ chức tín dụng càng cần có tài sản hơn là cho vay tín chấp. Vậy với số tiền 200 triệu, bạn đang băn khoăn mình có được vay tín chấp hay không? Điều kiện và thủ tục như thế nào để được vay số tiền đó?

Bài viết hôm nay, HoTroVay.Vn sẽ giúp bạn rõ hơn về các câu hỏi này.

1. Vay 200 triệu có những hình thức như thế nào?

Việc vay vốn sẽ được đảm bảo bằng 02 hình thức thông thường là vay vốn có tài sản đảm bảo và vay vốn tín chấp.

Thông thường, đối với số tiền vay nhỏ từ 100-200 triệu trở xuống các bạn có thể lựa chọn hình thức vay tín chấp ở nhiều ngân hàng, còn đối với số tiền lớn từ vài trăm triệu đến vài tỷ đồng thì thường yêu cầu sử dụng hình thức vay thế chấp (vay có tài sản đảm bảo)

Đối với số tiền 200 triệu cũng vậy, bạn có thể lựa chọn vay có tài sản đảm bảo hoặc vay tín chấp.

Vay tín chấp 200 triệu là hình thức vay vốn được nhiều gia đình lựa chọn khi muốn vay tiền để tiêu dùng cá nhân, mua sắm vật dụng trong gia đình.

Vay 200 triệu đồng không cần tài sản thế chấp, hoàn toàn phụ thuộc vào uy tín và năng lực cá nhân để trả nợ. Vay tín chấp tới 200 triệu có thể vay theo lương, vay theo bảo hiểm nhân thọ… và lãi suất vay tín chấp thường khá cao do không yêu cầu tài sản thế chấp.

Ngược lại với vay tín chấp là vay thế chấp 200 triệu (có tài sản đảm bảo). Tài sản đảm bảo có thể là bất động sản, ô tô, sổ tiết kiệm/ giấy tờ có giá.

Bởi lẽ có tài sản vì vậy, khi vay thế chấp thường có một số lợi ích sau:

- Khoản tiền cho vay lớn, có thể là 50 triệu đồng đến 5 tỷ đồng. Số tiền này bao nhiêu tùy vào mục đích vay của bạn, tùy vào quy định của mỗi ngân hàng và giá trị tài sản thế chấp. Thông thường số tiền mà các ngân hàng có thể cho vay tối đa lên đến 70% giá trị tài sản đảm bảo.

- Mức lãi suất vay thế chấp dao động trung bình 6% – 16%/năm, thấp hơn vay tín chấp.

- Thời hạn cho vay tối đa kéo dài từ 20-35 năm.

2. Điều kiện và lãi suất vay 200 triệu đồng tại một số ngân hàng

2.1. Điều kiện và lãi suất vay tín chấp 200 triệu

|

Ngân hàng |

Lãi suất |

Điều kiện |

|

Techcombank |

Khoảng từ 16%/ năm |

– Khách hàng trên 20 tuổi và khi tất toán vay không quá 60 tuổi – Thu nhập ổn định, trên 5 triệu đồng/tháng, đảm bảo khả năng trả nợ ngân hàng. |

|

Maritimebank |

Khoảng từ 0,85%/ tháng |

– Khách hàng trên 20 tuổi và khi tất toán vay không quá 60 tuổi – Khách hàng có hộ khẩu tạm trú hoặc làm việc tại tỉnh, thành phố có đơn vị kinh doanh của Maritimebank – Thu nhập ổn định, trên 4 triệu đồng/tháng. |

|

BIDV |

Khoảng từ 11,9%/ năm |

– Tuổi từ 18 đến 55 với nữ và 60 với nam – Khách hàng có hộ khẩu tạm trú hoặc làm việc tại tỉnh, thành phố có đơn vị kinh doanh của BIDV – Có thu nhập thường xuyên, ổn định, đảm bảo trả nợ trong suốt thời gian này |

|

MB Bank |

Khoảng từ 01%/

tháng |

– Khách hàng là công dân Việt Nam, độ tuổi không quá 55 với nữ và 60 tuổi với nam – Khách hàng có hộ khẩu tạm trú tại tỉnh, thành phố có đơn vị kinh doanh của MBBank – Khách hàng được trả lương hàng tháng qua ngân hàng MB – Khách hàng làm việc tại doanh nghiệp từ 1 năm trở lên |

|

VIB |

Khoảng từ 1,29%/ tháng |

– Khách hàng mang quốc tịch Việt Nam, tuổi từ 22 đến 55 tuổi với nữ và 60 tuổi với nam – Công viên chức nhà nước có thu nhập tối thiểu 5 triệu và đối tượng khác lương tối thiểu 7 triệu đồng – Có lịch sử tín dụng tốt |

|

Vietcombank |

Khoảng từ 10%/ năm |

– Công dân Việt Nam, có độ tuổi từ 22 đến 60 tuổi – Khách hàng là cán bộ, công chức, viên chức, công nhân làm việc theo biên chế nhà nước hoặc hợp đồng lao động tại các tổ chức có nhu cầu vay vốn tiêu dùng phù hợp với Quy định vay vốn của Vietcombank – Lương chuyển khoản 3 tháng lương gần nhất từ 5 triệu đồng trở lên – Có hợp đồng lao động từ 12 tháng trở lên – Khách hàng đang sinh sống tại nơi có chi nhánh Vietcombank – Không nợ xấu tại bất cứ tổ chức tín dụng nào |

Lưu ý: Hình thức vay tín chấp nêu trên chủ yếu dựa vào nguồn thu là thu nhập hàng tháng của các cá nhân. Thông thường, hạn mức mà ngân hàng cấp cho bạn sẽ vào khoảng 4-5 lần thu nhập với hình thức tiêu dùng tín chấp thông qua thẻ tín dụng, hoặc 10-15 lần thu nhập thông qua hình thức cho vay tín chấp qua thấu chi. Vì vậy, khi có nhu cầu bạn cần trao đổi trực tiếp với ngân hàng mình vay vốn để xem hạn mức tối đa mà bạn sẽ được vay là bao nhiêu theo quy định của từng ngân hàng.

2.2. Điều kiện và lãi suất vay thế chấp 200 triệu

Vay thế chấp là dịch vụ mà hầu hết các ngân hàng trên nước ta đều cung cấp, mang lại nhiều thuận lợi cho khách hàng. Đây là loại hình ít rủi ro hơn so với việc vay tín chấp, vì vậy lãi suất loại hình này thường thấp hơn vay tín chấp, dao động từ 6-12%/ năm.

Để được vay thế chấp 200 triệu, bạn cần một số điều kiện cơ bản như sau:

- Khách hàng vay thế chấp 200 triệu tại ngân hàng phải từ 18 đến 60 tuổi

- Chứng minh được khả năng tài chính để đảm bảo sẽ trả nợ được

- Khoản vay 200 triệu được đảm bảo bằng tài sản thế chấp như bất động sản (sổ đỏ…), động sản (xe ô tô…)…

- Khách hàng vay vốn cần có mục đích vay rõ ràng và hợp pháp

3. Thủ tục vay 200 triệu tại ngân hàng

Nhìn chung để có thể vay 200 triệu tại ngân hàng, bạn cần chuẩn bị đầy đủ những giấy tờ như sau:

- CMND hoặc Hộ chiếu.

- Hộ khẩu hoặc Giấy tạm trú.

- Giấy tờ liên quan.

- Bằng chứng chứng minh thu nhập hàng tháng.

- Đơn đề nghị được vay thế chấp ở ngân hàng cụ thể mà bạn muốn vay thế chấp 200 triệu

- Giấy đề xuất phương án trả nợ

- Các chứng từ chứng minh mục đích sử dụng

Do theo quy định của từng ngân hàng sẽ có những hồ sơ chi tiết cần có cho việc vay vốn, vì vậy để đảm bảo đầy đủ nhất, các bạn cần liên hệ với ngân hàng vay vốn để được hướng dẫn chi tiết.

4. Cách tính lãi vay khi vay ngân hàng 200 triệu

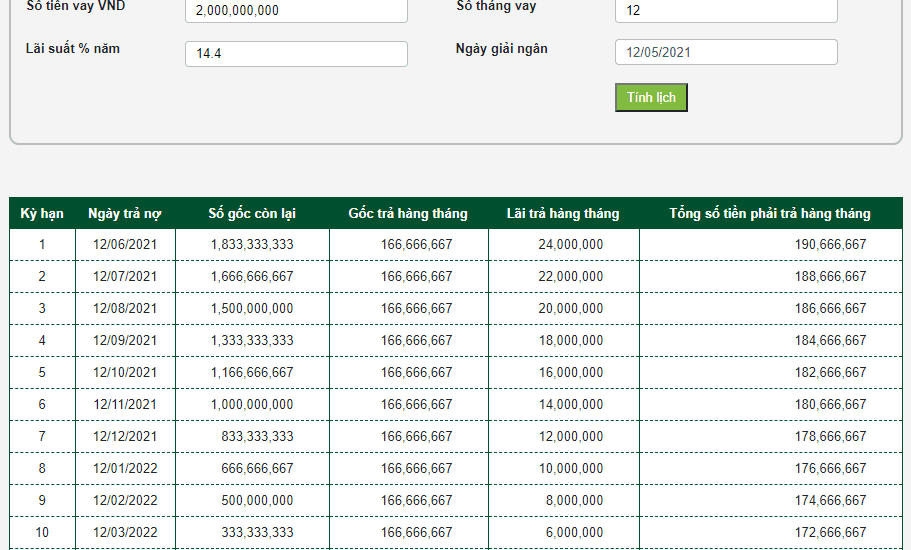

4.1. Cách tính lãi suất theo dư nợ gốc

Hiện nay, với mức vay thế chấp 200 triệu tại các ngân hàng, sẽ có những cách tính lãi suất như sau:

- Tính lãi suất theo mức cố định ban đầu

- Tổng tiền phải trả hàng tháng = Tiền lãi phải trả hàng tháng + Tổng tiền gốc phải trả cho ngân hàng.

- Tiền lãi 1 tháng sẽ = số tiền bạn vay ban đầu * % lãi suất.

- Tiền gốc phải trả cho ngân hàng = số tiền bạn vay ban đầu / số tháng vay.

Khách hàng vay ngân hàng số tiền là 200 triệu trong 1 năm với lãi suất cố định ví dụ là 1,1%/tháng. Như vậy, cụ thể mỗi tháng:

- Bạn sẽ phải trả số tiền lãi là: 1,1% × 200.000.000 = 2.200.000.000.

- Tiền gốc bạn phải trả cho ngân hàng: 200.000.000 ÷ 12 tháng = 16.666.666,7

- Tổng tiền gốc + tiền lãi phải trả hàng tháng là: 2.200.000 + 16.666.666,7 = 18.866.666,7

- Tính theo dư nợ giảm dần

Số lãi phải trả hàng tháng khi vay vốn thế chấp 200 triệu, lãi suất cố định hàng tháng là 1,1% trong thời hạn 12 tháng, thì lãi suất cụ thể là:

Tháng đầu tiên phải trả:

- Tiền lãi 1,1% × 200.000.000 = 2.200.000.

- Tiền gốc là 200.000.000 ÷ 12 tháng = 16.666.666,7

- Tổng lãi + gốc = 2.200.000 + 16.666.666,7 = 18.866.666,7

Tháng thứ hai phải trả:

- Tiền lãi = (200.000.000 – 18.866.666,7) × 1,1% = 1.9992.466,67

- Tiền gốc = 200.000.000 ÷ 12 tháng = 16.666.666,7

- Tổng lãi + gốc = 1.9992.466,67 +16.666.666,7 = 18.659.133,4 (giảm đi hơn 200.000 so với tháng đầu tiên)

Cứ tiếp tục trả như thế, lãi suất vay thế chấp các tháng tiếp theo sẽ tiếp tục giảm nhiều hơn theo số gốc đã được trả nợ giảm dần cho đến hết kỳ hạn thanh toán.

4.2. Cách tính lãi vay theo dư nợ giảm dần

Hiện nay, các ngân hàng thường tính lãi theo dư nợ giảm dần nhằm hạn chế rủi ro có thể xảy ra trong kiểm soát số tiền và thời gian vay tiền của khách hàng.

Ví dụ: Khách vay tín chấp 200 triệu trong 5 năm sẽ tính lãi như sau:

- Số tiền người vay phải trả N1 = Số tiền đã vay/thời gian vay tiền + Số tiền đã vay * Lãi suất vay tín chấp cố định hàng năm.

- Số tiền người vay phải trả N2 = Số tiền đã vay/thời gian vay tiền + (Số tiền đã vay – số tiền gốc trả N1) * Lãi suất vay tín chấp cố định hàng năm.

- Số tiền vay phải trả N5 = Số tiền đã vay/thời gian vay tiền + (Số tiền đã vay – số tiền gốc trả N1 đến N4)* lãi suất vay tín chấp cố định hàng năm.

Cách tính trên cũng tương tự với khách vay tín chấp 200 triệu trong vòng 3 năm và vay tín chấp 200 triệu trong 4 năm.