Bảo lãnh ngân hàng là gì? Quy trình và phí dịch vụ bao nhiêu?

Nếu bạn đang làm hoạt động kinh doanh với tư cách là một tổ chức thì không lạ gì với bảo lãnh ngân hàng. Tuy nhiên, người mới tiếp cận đến thủ tục này sẽ không khỏi thắc mắc bảo lãnh ngân hàng là gì?

Bài viết này sẽ giúp những người chưa biết gì về bảo lãnh ngân hàng, chứng thư bảo lãnh ngân hàng là gì sẽ nắm được tổng thể và dễ dàng làm việc với các đối tác làm ăn. Và thủ tục làm việc với ngân hàng sẽ nhanh hơn.

1. Bảo lãnh ngân hàng là gì?

Bảo lãnh ngân hàng là hành động mà ở đó tổ chức tín dụng sẽ đứng ra làm trung gian đảm bảo cho việc thoả thuận hợp đồng giữa 2 bên. Dựa trên hợp đồng được ký kết giữa 2 bên, ngân hàng sẽ phát hành một chứng thư bảo lãnh cho bên có quyền (bên nhận bảo lãnh).

Trong đó đảm bảo rằng trong trường hợp khách hàng (bên có nghĩa vụ thực hiện hợp đồng, bên được bảo lãnh) không thực hiện đúng cam kết hợp đồng. Thì tổ chức tín dụng (bên phát hành chứng thư bảo lãnh) sẽ đứng ra đảm bảo thay nghĩa vụ tài chính thay cho bên được bảo lãnh.

Ví dụ: Bên A đăng ký dự thầu với bên B, nhưng bên B sợ bên A sau khi trúng thầu nhưng không chịu hoàn thành nghĩa vụ thi công. Do đó, bên B sẽ yêu cầu bên A làm việc với ngân hàng để phát hành một chứng thư bảo lãnh. Trong đó, ngân hàng sẽ đứng ra đảm bảo cho việc dự thầu của bên A. Nếu bên A mà không cam kết đúng hợp đồng, ngân hàng sẽ đền bù bằng tài chính như đã cam kết.

Vậy tại sao ngân hàng lại đứng ra đảm bảo cho bên A, tiền đâu là ngân hàng cam kết? Các bạn có thể xem phần quy trình phát hành chứng thư bảo lãnh bên dưới.

2. Chứng thư bảo lãnh ngân hàng là gì?

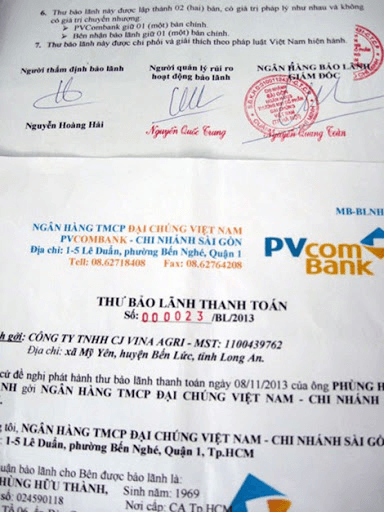

Chứng thư bảo lãnh là một văn bản do ngân hàng phát hành có ký tên của người đại diện ngân hàng và đóng dấu xác nhận của ngân hàng. Nội dung của chứng thư bảo lãnh sẽ dựa trên hợp đồng mà 2 bên doanh nghiệp đã ký thoả thuận với nhau.

3. Các loại bảo lãnh ngân hàng hiện nay

Đối với mỗi ngành nghề khác nhau sẽ có nhiều loại chứng thư bảo lãnh khác nhau. Trong đó, bảo lãnh theo mục đích sử dụng sẽ phân loại theo đúng thực tế mà nhiều doanh nghiệp đang làm. Chung quy thì chúng được phân loại theo 3 hình thức dưới đây:

3.1. Bảo lãnh theo mục đích sử dụng

3.1.1. Bảo lãnh thực hiện hợp đồng

Bảo lãnh thực hiện hợp đồng là loại bảo lãnh được dùng nhiều nhất. Khi đó, ngân hàng sẽ đứng ra đảm bảo cho bên được bảo lãnh rằng khách hàng của ngân hàng sẽ thực hiện đúng nghĩa vụ mua bán, thi công nào đó. Nếu khách hàng không thực hiện được, ngân hàng sẽ đền bù về tài chính cho bên nhận bảo lãnh.

3.1.2. Bảo lãnh dự thầu

Bảo lãnh dự thầu là loại bảo lãnh người dự thầu không rút lui, thay đổi ý định hoặc không tiến hành thực hiện hợp đồng sau khi đã trúng thầu.

3.1.3. Bảo lãnh thanh toán

Bảo lãnh thanh toán là loại bảo lãnh mà ở đó ngân hàng sẽ đứng ra thanh toán thay cho khách hàng. Nếu như khách hàng đã vi phạm những nguyên tắc trong bản hợp đồng mà khách hàng đã ký với đối tác.

Loại hình này chủ yếu thực hiện trong các hợp đồng mua bán nguyên vật liệu hoặc thiết bị vật tư….

3.1.4. Bảo lãnh bảo hành

Bảo lãnh bảo hành được dùng nhiều trong các trường hợp thi công xây lắp hoặc đảm bảo chất lượng công trình, máy móc sau khi chúng được giao đến cho bên mua.

Bảo lãnh bảo hành có nghĩa rằng bên bán cam kết bảo hành chất lượng sản phẩm. Nếu sản phẩm không đúng như cam kết của hợp đồng và bên bán không chịu thực hiện đúng cam kết thì ngân hàng sẽ đứng ra thay nghĩa vụ tài chính cho bên bán.

3.1.5. Bảo lãnh hoàn lại thanh toán

Bảo lãnh hoàn lại thanh toán là loại bảo lãnh mà ở đó ngân hàng thay nghĩa vụ tài chính cho khách hàng trường hợp khách hàng vi phạm nguyên tắc không hoàn lại tiền như đúng trong hợp đồng.

3.2. Bảo lãnh ngân hàng theo hình thức phát hành

3.2.1. Bảo lãnh trực tiếp

Bảo lãnh trực tiếp là bảo lãnh chỉ xuất hiện 3 bên tham gia. Trong đó có bên nhận bảo lãnh, bên được bảo lãnh, ngân hàng phát hành chứng thư bảo lãnh. Khi đó, ngân hàng sẽ chuyển tiền trực tiếp cho bên nhận bảo lãnh, sau đó truy thu từ người được bảo lãnh (khách hàng của ngân hàng).

Bảo lãnh trực tiếp thường áp dụng đối với các đối tượng phát sinh trong hợp đồng đều là người Việt Nam. Hoạt động kinh doanh giao thương trong nước.

3.2.2. Bảo lãnh gián tiếp

Bảo lãnh gián tiếp là thay vì có 3 đối tượng phát sinh trong hợp đồng thì gián tiếp có 4. Trong đó, có thêm sự xuất hiện của ngân hàng chỉ thị bên cạnh ngân hàng phát hành chứng thư bảo lãnh.

Ngân hàng chỉ thị là ngân hàng đại diện cho bên nhận bảo lãnh, ngân hàng phát hành chứng thư là đại diện cho người được bảo lãnh (khách hàng). Khi có sự việc xảy ra, 2 ngân hàng này sẽ đại diện cho 2 bên để làm việc với nhau.

3.3. Bảo lãnh theo phân loại đối tượng

3.3.1. Bảo lãnh trong nước

Bảo lãnh trong nước là bảo lãnh tất cả các đối tượng tham gia đều đến từ cùng một quốc gia. Như cùng tại Việt Nam chẳng hạn. Khi đó, nhiều doanh nghiệp lựa chọn phát hành chứng thư theo kiểu trực tiếp cho gọn quy trình và nhanh chóng.

3.3.2. Bảo lãnh ngoài nước

Một khi trong hợp đồng có mang yếu tố nước ngoài thì sẽ thực hiện bảo lãnh ngoài nước. Cũng tương tư như cách hiểu của bảo lãnh gián tiếp.

Thông thường sẽ áp dụng trong trường hợp liên quan đến các hàng hoá nhập cảnh hải quan.

4. Quy trình phát hành chứng thư bảo lãnh ngân hàng

Thời gian cần thiết: 30 phút.

Quy trình phát hành chứng thư bảo lãnh nhu sau:

- Đối tác yêu cầu chứng thư bảo lãnh

Khi tiến hành ký kết hợp đồng hoặc nộp hồ sơ dự thầu. Nhiều đối tác sẽ yêu cầu khách hàng phải có chứng thư bảo lãnh từ phía ngân hàng.

- Gửi yêu cầu phát hành chứng thư bảo lãnh đến ngân hàng

Trước khi yêu cầu ngân hàng phát hành chứng thư bảo lãnh, khách hàng phải chuẩn bị đầy đủ các giấy tờ sau: Giấy đề nghị; Hồ sơ pháp lý doanh nghiệp, Hồ sơ liên quan đến hợp đồng ký kết, Hồ sơ tài sản đảm bảo (như hạn mức, nhà cửa, sổ tiết kiệm…)…

- Ngân hàng thẩm định

Dựa vào các hồ sơ mà khách hàng cung cấp, ngân hàng sẽ tiến hành thẩm định về pháp lý, tài chính khách hàng và tính khả thi của dự án. Từ đó mới đưa ra quyết định phát hành chứng thư bảo lãnh.

- Khách hàng ký giấy tờ với ngân hàng

Để đảm bảo nghĩa vụ tài chính giữa khách hàng với ngân hàng thì khách hàng phải ký tá một số giấy tờ như thế chấp, giấy nhận nợ… Nói chung là ngân hàng sẽ nắm cán tài chính của khách hàng khi có sự việc xảy ra. Đồng thời thu phí dịch vụ giai đoạn này luôn.

- Ngân hàng phát hành chứng thư bảo lãnh

Chứng thư bảo lãnh sẽ được ngân hàng phát hành đến cho bên nhận bảo lãnh dựa trên các nguyên tắc hợp đồng.

- Ngân hàng đảm bảo nghĩa vụ tài chính khi có sự việc xảy ra

Như đã nói ở trên, nếu khách hàng vi phạm hợp đồng thì ngân hàng sẽ đứng ra làm thay nghĩa vụ tài chính của khách đối với đối tác.

- Ngân hàng truy thu ngược lại từ khách hàng

Thông thường khách hàng đã thế chấp đầy đủ ở bước 4 rồi. Nên việc truy thu này chỉ ở trên quy trình.

5. Phí làm bảo lãnh ngân hàng là bao nhiêu?

Mỗi ngân hàng sẽ có một mức phí thu khác nhau, tuy nhiên phần lớn ngân hàng đều áp dụng thu phí theo công thức dưới đây khi phát hành chứng thư bảo lãnh:

Phí bảo lãnh = Số tiền bảo lãnh * Tỷ lệ % thu phí * Thời gian bảo lãnh

6. Câu hỏi thường gặp khi làm chứng thư bảo lãnh

Hiệu lực của chứng thư bảo lãnh phụ thuộc vào hợp ký kết của khách hàng với đối tác. Chứng thư bảo lãnh được phát hành dựa trên hợp đồng.

Có. Thông thường, bạn sẽ cần phải ký quỹ với ngân hàng một số tiền tương ứng với nghĩa vụ tài chính trong hợp đồng. Có thể là thế chấp nhà cửa hoặc sổ tiết kiệm.

Nếu đầy đủ giấy tờ và đến những ngân hàng lớn có đội ngũ nhân viên chuyên thì bạn gửi cầu và làm có trong ngày.

Vấn đề này thuộc yêu cầu của đối tác của khách hàng. Ngân hàng chỉ làm chứng thư khi có yêu cầu từ phía khách hàng. Đối với những đối tác làm ăn lâu năm và uy tín với nhau thì thường sẽ không yêu cầu làm chứng thư bảo lãnh.

Có. Phí dịch vụ sẽ được tính theo biểu phí của từng ngân hàng.