CIC là gì? Hướng dẫn tự kiểm tra CIC trên điện thoại di dộng

Khi bạn đi vay vốn, các nhân viên ngân hàng hay dùng các thuật ngữ như CIC, lịch sử tín dụng. Vậy CIC là gì, nó có liên quan gì đến vấn đề vay vốn của bạn. Liệu rằng người đang mắc nợ xấu thì có vay tiền ngân hàng được không?

1. CIC là gì?

CIC là viết tắt của từ Credit Information Center. Có nghĩa là trung tâm thông tin tín dụng quốc gia. Nơi đây sẽ liệt kê ra lịch sử tín dụng của các cá nhân, tổ chức tại lãnh thổ Việt Nam. Bạn nợ ngân hàng nào, số tiền bao nhiêu, thế chấp cái gì, có bị nợ xấu hay không. Các khoản vay tín chấp hoặc thẻ tín dụng cũng được CIC thống kê lại.

2. CIC hoạt động như thế nào?

Thông thường, mỗi tháng ngân hàng, công ty tài chính bắt buộc phải đưa dữ liệu tất cả các khoản vay, thẻ tín dụng tại ngân hàng của mình để đưa lên CIC. Từ đó, CIC sẽ tổng hợp lại được tất cả các khoản vay của tất cả các ngân hàng và công ty tài chính. Lọc ra và có được số liệu vay vốn của mỗi cá nhân, tổ chức đang có quan hệ tín dụng với ngân hàng/công ty tài chính.

Bù lại, nếu tổ chức tín dụng cần thông tin gì của bất kỳ khách hàng nào thì có thể yêu cầu truy xuất dữ liệu ra từ CIC (hay còn gọi là tra CIC). Từ đó, ngân hàng sẽ biết được khách hàng đó đang vay tại ngân hàng nào, số tiền bao nhiêu, có tài sản đảm bảo hay không, có trả chậm trả trễ ngày nào không. Từ đó để làm cơ sở trong quá trình phê duyệt khoản vay.

3. Có mấy nhóm nợ xấu trên CIC?

Khi bạn bắt đầu có vay tiền tại ngân hàng (bao gồm cả thẻ tín dụng) thì bạn đã bắt đầu có mối quan hệ tín dụng với ngân hàng và có lịch sử tín dụng tại Trung tâm thông tin tín dụng quốc gia. Còn cá nhân/doanh nghiệp nào mà chưa từng có bất kỳ giao dịch vay tiền nào của ngân hàng thì khi tra CIC nó sẽ trả về CIC trắng.

Và nếu như bạn trả chậm, trả trễ tiền vay cho ngân hàng thì bạn sẽ được liệt vào danh sách các nhóm nợ sau đây theo từng mức độ trễ hạn của bạn.

3.1. Nợ nhóm 1: Nợ đủ tiêu chuẩn

- Là khách hàng trễ hạn tiền vay từ 1 đến dưới 10 ngày.

- Nhóm nợ này vẫn thuộc danh sách nợ đủ tiêu chuẩn. Đây là khoản nợ mà ngân hàng hoàn toàn có khả năng thu hồi gốc và lãi theo đúng hợp đồng tín dụng vay của khách hàng.

3.2. Nợ nhóm 2: Nợ cần chú ý

- Là khách hàng trễ hạn từ 10 ngày đến 90 ngày.

- Đối với những khách hàng thuộc nợ nhóm 2, các ngân hàng nên cần đánh giá lại tình hình tài chính của khách hàng. Lập bảng báo cáo theo dõi khách hàng thường xuyên.

3.3. Nợ nhóm 3: Nợ dưới tiêu chuẩn

- Là khách hàng trễ hạn từ 91 ngày đến 180 ngày.

- Khi khách hàng thuộc nhóm nợ này, ngân hàng thường tìm cách cơ cấu lại các khoản nợ cho khách hàng. Nhằm tìm ra cách để gỡ rối bài toán tài chính cho khách hàng, có thể cân nhắc đến việc tư vấn khách hàng chủ động bán tài sản để thanh lý nợ.

3.4. Nợ nhóm 4: Nợ nghi ngờ

- Là khách hàng trễ hạn từ 181 ngày đến 360 ngày.

- Khách hàng thuộc diện mất khả năng thanh toán tiền vay cho ngân hàng.

3.5. Nợ nhóm 5: Nợ có khả năng mất vốn

- Là khách hàng trễ hạn từ 361 ngày trở lên.

- Ngân hàng bắt đầu tiến hành các hoạt động, thủ tục pháp lý nhằm thanh lý tài sản để thu hồi gốc và lãi của khoản vay theo hợp đồng tín dụng.

4. CIC bị nợ xấu có vay tiền ngân hàng được không?

Trong quy trình thẩm định cho vay của bất kỳ ngân hàng hay tổ chức tài chính nào. Cho dù đó là khoản vay tín chấp, thế chấp, thẻ tín dụng đi chăng nữa. Thì thứ phải có trong hồ sơ vay vốn là phải có CIC của người đi vay, bao gồm vợ chồng của người đó.

Từ đó, vô tình bản báo cáo CIC vô tình trở thành một phần trong quá trình xét duyệt hồ sơ giải ngân cho bạn. Cho nên, nếu bạn bị nợ xấu thì bạn khó mà có thể vay vốn được nữa, bất kể là nợ xấu ngân hàng hay công ty tài chính nào.

Cụ thể hơn thì nếu trong thời gian nộp hồ sơ vay vốn, bạn đang bị nợ ở nhóm 1, nhóm 2 thì ngân hàng hoàn toàn có thể xem xét cấp tín dụng vay cho bạn. Còn nợ nhóm 3 trở lên thì ngân hàng lắc đầu từ chối ngay.

Tuy nhiên, còn một trường hợp nữa là khách hàng từng bị nợ xấu nhưng hiện tại đã thanh toán hết và không còn bị nợ xấu tại thời điểm nộp hồ sơ vay thì sao. Nếu như bạn bị nợ xấu và đã giải quyết xong đã quá 2 năm rồi thì không sao. Cái này còn tuỳ từng quy định của ngân hàng nữa, có ngân hàng thì 2 năm, có ngân hàng thì 3 hoặc 5 năm.

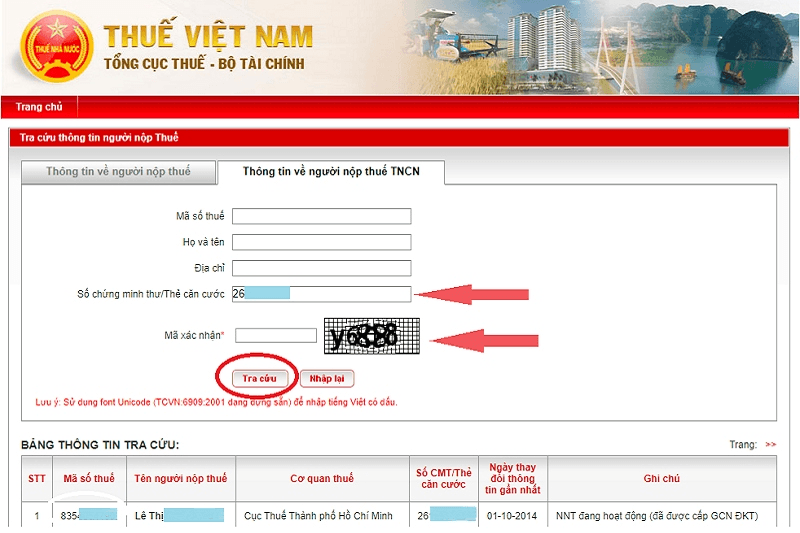

5. Hướng dẫn tự kiểm tra nợ xấu CIC trên điện thoại

Có một cách có thể giúp bạn tự kiểm tra nợ xấu của bản thân mà không cần sự trợ giúp của nhân viên ngân hàng hay phải tốn phí.

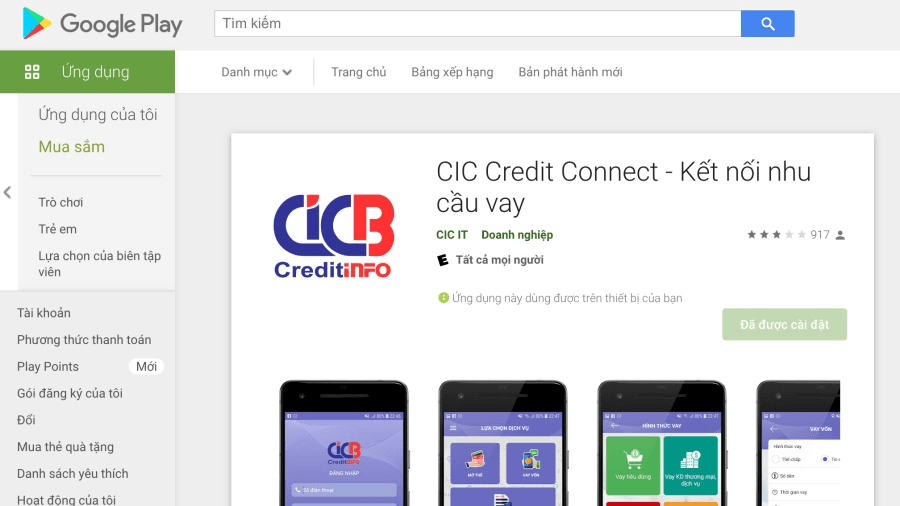

Bước 1: Tải ứng dụng

Các bạn lên trên CH Play hoặc App Store, các bạn tải về ứng dụng có tên CIC Credit Connect (Android) hoặc iCIC (iOS).

Tải về: Android – iOS

Bước 2: Tạo tài khoản

Nhớ là khi tạo tài khoản, bạn phải kê khai đúng thông tin như trên CMND/CCCD và các thông tin cá nhân khác như địa chỉ email và số điện thoại.

Bước 3: Định danh tài khoản

CIC sẽ yêu cầu xác minh khuôn mặt, email và số điện thoại chính chủ của bạn.

Bước 4: Khai thác báo cáo

Sau khi tạo tài khoản và định danh thành công, các bạn vào lại app CIC và vào mục Khai thác báo cáo. Lúc này CIC sẽ trả về lại kết quả cho bạn.

Trong báo cáo, bạn sẽ thấy được bạn đang vay ở ngân hàng nào và số tiền là bao nhiêu. Đồng thời sẽ có luôn điểm tín dụng của bạn.

6. Làm sao để xoá nợ xấu trên CIC nhanh nhất?

Nếu như có ai đó cam kết với bạn rằng có thể xoá nợ xấu trên CIC thì họ đang nói điêu hoặc có thể là đang lừa tiền của các bạn đấy. Hoặc có thể là làm cách nào đấy mà họ lách luật đưa vào được CIC giả trong hồ sơ vay vốn của bạn.

Những cách trên chỉ là lách luật, chống chế tạm thời chứ trên CIC vẫn còn bị nợ xấu của bạn bình thường. Chỉ có một cách duy nhất là trả hết nợ và chờ thời gian 3 – 5 năm để không còn bị nợ xấu trên CIC nữa.

7. Câu hỏi thường gặp

CIC là Trung tâm thông tin tín dụng quốc gia. Nơi lưu trữ tất cả các thông tin về khoản vay của bạn tại tất cả các tổ chức tín dụng trên lãnh thổ Việt Nam.

Được, bạn có thể tra CIC bằng cách tải app CIC về đăng ký và làm theo hướng dẫn bên trên.

Không. Bạn không thể dùng tài khoản tự tạo để tra CIC cho người khác. Chỉ những tài khoản tra của ngân hàng mới được được phép tra CIC của người khác. Khi tra cần phải có Số CMND và Họ tên đầy đủ mới tra được.

Quan trọng là bạn đang ở nợ nhóm mấy? Nếu nợ nhóm 1, nhóm 2 thì vẫn vay được bình thường. Còn nợ nhóm 3 trở lên khì 99% ngân hàng sẽ từ chối cho vay.

Tự tra theo cách tải app tra CIC bên trên mình chỉ thì không tốn phí. Nếu như bạn nhờ bên thứ 3 tra sẽ bị mất phí. Dao động từ 150.000 – 200.000 đồng/ lần tra.

Không. Trừ khi bạn thanh toán khoản nợ xấu và chờ thời gian sau 3 – 5 năm sẽ không còn nợ xấu trên CIC nữa.