Lãi Suất FED là gì? Và những điều cần biết về FED

- Fed là gì?

- FOMC là gì ?

- Fed vận hành như thế nào?

- Lãi suất Fed là gì?

- FRR là gì ?

- Những điều cần biết về Fed?

Đây có lẽ là những thắc mắc của bạn về Cục dữ trữ liên bang Hoa Kỳ Fed, cũng như cách thức vận hành của nó.Vậy hãy cùng theo dõi bài viết của HoTroVay.Vn dưới đây để giải đáp những thắc mắc trên nhé

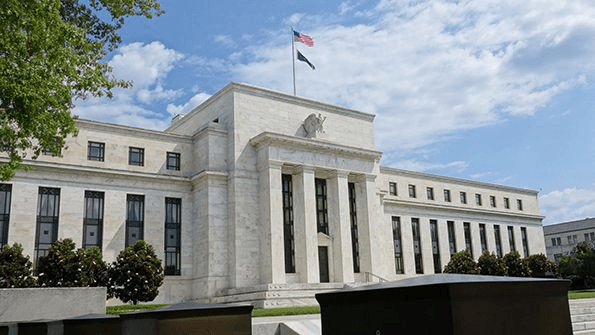

1. Cục Dữ trữ Liên bang Hoa Kỳ Fed là gì?

1.1. Khái niệm Cục Dữ trữ Liên bang Hoa Kỳ Fed

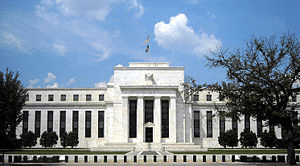

Cục Dự trữ Liên Bang Hoa Kỳ Fed (viết tắt của Federal Reserve System – Fed) hay còn gọi là Ngân hàng Dự trữ Liên bang Hoa Kỳ. Đây là ngân hàng trung ương của Hoa Kỳ được bắt đầu thành lập và hoạt động theo Đạo luật Dữ trữ Liên Bang (Federal Reserve Act) được ký bởi tổng thống Woodrow Wilson vào 23/12/1913.

Cục Dữ trữ Liên Bang Hoa Kỳ hoạt động với mục đích chủ yếu là để ứng phó và giải quyết các khủng hoảng tài chính, đặc biệt là những giai đoạn khủng hoảng năm 1907, Đại suy thoái năm 1930 và cuộc suy thoái lớn trong những năm 2000; Ngoài ra, Cục Dữ trữ Liên Bang Hoa Kỳ còn duy trì chính sách tiền tệ linh hoạt an toàn và ổn định cho nước Mỹ.

Theo thời gian, các vai trò và nhiệm vụ của Fed đã được mở rộng và cấu trúc của nó đã thay đổi. Từ đó Fed thành lập ba mục tiêu quan trọng đối với chính sách tiền tệ trong Đạo luật Dự trữ Liên bang đó là:

- Tối đa hóa công ăn việc làm

- Ổn định giá cả

- Kiểm soát lãi suất dài hạn

Như đã nói ở trên, các vai trò và nhiệm vụ của Fed đã được mở rộng qua các năm. Vì vậy cho tới năm 2009 đến nay, hai mục tiêu đầu tiên của nó được coi là nhiệm vụ kép của Cục Dữ trữ Liên bang.

Hiện tại nhiệm vụ này bao gồm cả giám sát và điều tiết ngân hàng để duy trì cho sự hoạt động của hệ thống tài chính và giúp cung cấp các dịch vụ, giải pháp tài chính cho Chính phủ Mỹ hay là các tổ chức lưu ký chứng khoán và những tổ chức chính thức nước ngoài khác.

2. Cục Dữ trữ Liên Bang Hoa Kỳ Fed vận hành như thế nào?

2.1. Cấu trúc của Cục Dự Trữ Liên Bang Hoa Kỳ Fed

2.1.1. Hội đồng thống đốc

Hội đồng này đặt trụ sở tại Washington, DC và làm chức năng lãnh đạo chính cho hệ thống. Hội đồng bao gồm bảy thống đốc, được bổ nhiệm bởi tổng thống và được Thượng viện xác nhận. Nhiệm kỳ của một thống đốc là 14 năm, với các điều khoản khác nhau giúp cho sự đảm bảo và ổn định liên tục của Cục Dự trữ Liên Bang. Ngoài ra còn có chủ tịch và phó chủ tịch được bổ nhiệm với nhiệm kỳ 4 năm và có thể được bổ nhiệm lại sau khi hoàn thành nhiệm kỳ

Trách nhiệm chính của Hội đồng Thống đốc là giúp hướng dẫn hành động chính sách tiền tệ, phân tích các điều kiện kinh tế và tài chính trong nước và quốc tế. Thực hiện việc lãnh đạo các ủy ban nghiên cứu các khủng hoảng, vấn đề hiện tại, cũng như các điều luật ngân hàng tiêu dùng và thương mại điện tử,…

Ngoài ra, Hội đồng cũng thực hiện kiểm soát và giám sát rộng rãi đối với ngành dịch vụ tài chính, điều hành một số quy định bảo vệ người tiêu dùng và giám sát hệ thống thanh toán của quốc gia. Tham gia giám sát các hoạt động của các Ngân hàng Dự trữ, phê chuẩn và ra quyết định đối với các cuộc hẹn của chủ tịch và một số thành viên trong hội đồng quản trị. Hội đồng đặt ra các yêu cầu về cách thức vận hành cho các tổ chức lưu ký và phê duyệt các thay đổi về tỷ lệ chiết khấu được đề xuất bởi Ngân hàng Dự trữ.

Trách nhiệm quan trọng nhất của Hội đồng là tham gia vận hành Ủy ban Thị trường mở Liên bang (FOMC), đây là nơi thực hiện Chính sách tiền tệ của bảy thống đốc bao gồm đa số phiếu bầu của FOMC với năm phiếu còn lại đến từ các chủ tịch của Ngân hàng Dự trữ.

2.1.2. Ủy ban thị trường FOMC

Ủy ban thị trường mở liên bang hay còn gọi là FOMC (Federal Open Market Committee).

Đây là cơ quan hoạch định chính sách tiền tệ của Cục Dự trữ Liên bang Fed. Chức năng chính của nó chủ yếu là chịu trách nhiệm ban hành các chính sách để thúc đẩy giá cả ổn định và tăng trưởng kinh tế. Nói một cách đơn giản, FOMC quản lý nguồn cung tiền của quốc gia

Các thành viên bỏ phiếu cho FOMC bao gồm:

- Hội đồng Thống đốc

- Chủ tịch Ngân hàng Dự trữ Liên bang New York

- Bốn chủ tịch của bốn Ngân hàng Dự trữ khác. Tất cả các chủ tịch của Ngân hàng Dự trữ đều tham gia các cuộc thảo luận chính sách của FOMC. Chủ tịch Hội đồng Thống đốc chủ trì FOMC.

FOMC thường họp tám lần một năm tại Washington, DC được chủ tịch Hội đồng Thống đốc chủ trì. Tại mỗi cuộc họp, ủy ban thảo luận về triển vọng của nền kinh tế và các lựa chọn chính sách tiền tệ của Hoa Kỳ trong tương lai cũng như giải quyết các vấn đề kinh tế hiện tại

FOMC là một ví dụ về sự phụ thuộc lẫn nhau trong cấu trúc vận hành của Fed. Nó kết hợp chuyên môn và sự lãnh đạo của Hội đồng Thống đốc và 12 Ngân hàng Dự trữ.

2.1.3. Ngân hàng Dự trữ Liên Bang

Hệ thống Dự trữ Liên được vận hành gồm một mạng lưới gồm 12 Ngân hàng Dự trữ Liên bang và 24 chi nhánh và chịu dưới sự giám sát chung của Hội đồng Thống đốc. Ngân hàng dự trữ chính là linh hồn cho sự hoạt động của ngân hàng trung ương.

Mỗi trong số 12 Ngân hàng Dự trữ thực hiện chức năng cho từng khu vực và tất cả trừ ba văn phòng khác trong Khu vực của họ để giúp cung cấp dịch vụ cho các tổ chức lưu ký và công chúng. Các ngân hàng được đặt tên theo địa điểm của trụ sở chính của họ – Boston, New York, Philadelphia, Cleveland, Richmond, Atlanta, Chicago, St. Louis, Minneapolis, Kansas City, Dallas và San Francisco.

Ngân hàng Dự trữ phục vụ các ngân hàng, Kho bạc nhà nước Hoa Kỳ. Ngân hàng Dự trữ thường được gọi là “ngân hàng của ngân hàng”, lưu trữ tiền tệ và tiền xu, và xử lý séc và thanh toán điện tử. Ngân hàng Dự trữ cũng giám sát các ngân hàng thương mại trong khu vực của họ.

Là ngân hàng cho chính phủ Hoa Kỳ, Ngân hàng Dự trữ xử lý các khoản thanh toán của Kho bạc, bán chứng khoán chính phủ và hỗ trợ các hoạt động đầu tư và quản lý tiền mặt của Kho bạc. Ngân hàng Dự trữ tiến hành nghiên cứu về các vấn đề kinh tế khu vực, quốc gia và quốc tế. Nghiên cứu đóng một vai trò quan trọng trong việc đưa các quan điểm kinh tế rộng lớn vào lĩnh vực hoạch định chính sách quốc gia và hỗ trợ các chủ tịch của Ngân hàng Dự trữ, những người tham dự các cuộc họp của Ủy ban Thị trường mở Liên bang (FOMC).

Tất cả các ngân hàng thành viên nắm giữ cổ phiếu trong Ngân hàng Dự trữ và nhận cổ tức. Không giống như các cổ đông trong một công ty, các ngân hàng này không thể thực hiện bán hoặc giao dịch cổ phiếu Fed của họ. Ngân hàng Dự trữ tương tác trực tiếp với các ngân hàng trong Khu vực của họ thông qua các kỳ thi và dịch vụ tài chính và mang lại những viễn cảnh quan trọng trong khu vực giúp toàn bộ Hệ thống Dự trữ Liên bang thực hiện công việc của mình hiệu quả hơn.

2.1.4. Ngân hàng thành viên

Khoảng 38% trong số 8.039 ngân hàng thương mại tại Hoa Kỳ là thành viên của Hệ thống Dự trữ Liên bang. Ngân hàng quốc gia phải là thành viên; ngân hàng nhà nước có thể là ngân hàng thành viên nếu họ đáp ứng các yêu cầu nhất định được Hội đồng Thống đốc đề ra. Các ngân hàng thành viên là cổ đông của Ngân hàng Dự trữ trong Quận của họ và do đó, được yêu cầu nắm giữ 3% vốn của họ dưới dạng cổ phiếu trong Ngân hàng Dự trữ của họ.

2.1.5. Các tổ chức lưu ký khác

Ngoài khoảng 3.000 ngân hàng thành viên, khoảng 17.000 tổ chức lưu ký khác cung cấp cho người dân Mỹ tiền gửi có thể kiểm tra và thực hiện các dịch vụ ngân hàng khác. Các tổ chức lưu ký này bao gồm các ngân hàng thương mại, ngân hàng tiết kiệm, hiệp hội tiết kiệm và cho vay, và các hiệp hội tín dụng.

Mặc dù không chính thức là một phần của Hệ thống Dự trữ Liên bang, các tổ chức này phải tuân theo các quy định của Hệ thống, bao gồm các yêu cầu dự trữ và có quyền truy cập vào các dịch vụ thanh toán của Hệ thống.

2.2. Chức năng của Cục Dự trữ Liên Bang Hoa Kỳ

2.2.1. Chính sách tiền tệ

Chính sách tiền tệ là gì

Chính sách tiền tệ (Tiếng anh: monetary policy) là những quá trình quản lý cung tiền của cơ quan quản lý tiền tệ với mục đích chính thường là hướng tới một lãi suất mong muốn nhất định để đạt được những mục đích ổn định và tăng trưởng cho nền kinh tế.

Công cụ chính của chính sách tiền tệ

Ba công cụ chính của chính sách tiền tệ của Cục Dự trữ Liên bang là:

- Hoạt động thị trường mở

- Tỷ lệ chiết khấu

- Yêu cầu dự trữ

Hoạt động thị trường mở liên quan đến việc mua và bán chứng khoán chính phủ.

Thuật ngữ thị trường mở có nghĩa là Fed không tự quyết định đại lý chứng khoán nào sẽ kinh doanh vào một ngày cụ thể. Thay vào đó, sẽ có một thị trường mở trên thị trường, trong đó các đại lý chứng khoán khác nhau mà Fed hợp tác sẽ cạnh tranh theo cơ sở giá cả. Hoạt động thị trường mở là linh hoạt. Do đó, đây là một công cụ được sử dụng thường xuyên nhất của chính sách tiền tệ.

Lãi suất chiết khấu là lãi suất mà Ngân hàng Dự trữ Liên bang tính cho các tổ chức lưu ký đối với các khoản vay ngắn hạn.

Yêu cầu dự trữ là các phần tiền gửi mà các ngân hàng phải duy trì trong kho tiền của họ hoặc tiền gửi tại Ngân hàng Dự trữ Liên bang.

Các hoạt động thị trường mở là gì?

Fed sử dụng các hoạt động thị trường mở như là công cụ chính của mình để tác động đến việc cung cấp dự trữ ngân hàng. Công cụ này bao gồm mua và bán các công cụ tài chính của Cục Dự trữ Liên bang, thường là chứng khoán do Kho bạc Hoa Kỳ, các cơ quan Liên bang và các doanh nghiệp được chính phủ tài trợ. Hoạt động thị trường mở được thực hiện bởi Bàn giao dịch trong nước của Ngân hàng Dự trữ Liên bang New York dưới sự chỉ đạo của FOMC. Các giao dịch được thực hiện với các đại lý chính.

Khi Fed muốn tăng dự trữ, hệ thống sẽ mua chứng khoán và thanh toán cho họ bằng cách gửi tiền vào tài khoản được duy trì tại Fed bởi ngân hàng của nhà giao dịch chính. Khi Fed muốn giảm dự trữ, họ sẽ bán chứng khoán và thu thập từ các tài khoản đó. Hầu hết các ngày, Fed không muốn tăng hoặc giảm dự trữ vĩnh viễn, do đó, nó thường tham gia vào các giao dịch đảo ngược trong vòng vài ngày. Bằng cách giao dịch chứng khoán, Fed ảnh hưởng đến lượng dự trữ ngân hàng, ảnh hưởng đến lãi suất quỹ liên bang hoặc lãi suất cho vay qua đêm mà tại đó các ngân hàng vay dự trữ lẫn nhau.

Tỷ lệ quỹ liên bang rất nhạy cảm với những thay đổi về nhu cầu và cung cấp dự trữ trong hệ thống ngân hàng, và do đó cung cấp một dấu hiệu tốt về sự sẵn có của tín dụng trong nền kinh tế.

2.2.2. Giám sát ngân hàng

Hệ thống Dự trữ Liên bang thực hiện việc giám sát và điều chỉnh một loạt các hoạt động tổ chức tài chính. Cục Dự trữ Liên bang hợp tác với các cơ quan liên bang và tiểu bang khác để đảm bảo rằng các tổ chức tài chính quản lý an toàn các hoạt động của họ và cung cấp các dịch vụ công bằng và công bằng cho người tiêu dùng. Các giám khảo ngân hàng cũng thu thập thông tin về các xu hướng trong ngành tài chính, giúp Hệ thống Dự trữ Liên bang đáp ứng các trách nhiệm khác, bao gồm cả việc xác định chính sách tiền tệ.

2.2.3. Dịch vụ tài chính

Cục Dự trữ Liên bang là một “ngân hàng dành cho ngân hàng” và cung cấp dịch vụ tài chính cho các tổ chức lưu ký như ngân hàng, công đoàn tín dụng, và tiết kiệm và cho vay. Các dịch vụ được cung cấp rất giống với các dịch vụ mà các tổ chức lưu ký cung cấp cho khách hàng của họ. Những dịch vụ này bao gồm thu thập séc, chuyển tiền điện tử và phân phối và nhận tiền mặt và tiền xu.

3. Lãi suất Fed là gì?

3.1. Thuật ngữ FFR là gì?

Lãi suất Fed (Tiếng Anh: Federal Funds Rate – FFR) là một thuật ngữ quen thuộc khi nhắc tới Cục Dự trữ Liên Bang Hoa Kỳ. Nó là một loại lãi suất qua đêm mà trong đó các trung gian tài chính thực hiện việc nhận tiền gửi cho nhau. Và hoạt động vay vốn dự trữ dư thừa tạm thời có trong quỹ Dự trữ Liên Bang. Mục đích đảm bảo tỷ lệ dự trữ bắt buộc của Fed quy định và giúp cho hệ thống được vận hành ổn định.

Bởi vì có kỳ hạn vay ngắn nhất và mức độ rủi ro thấp nhất FFR chính là mức lãi suất thấp nhất mà các trung gian tài chính nhận tiền gửi có thể vay được trên thị trường. Do đó, lãi suất FFR chính là lãi suất nằm ở mức cơ bản, mức chuẩn nhất để các tổ chức tín dụng thiết lập các mức lãi suất khác nhau trên thị trường tài chính. Vì vậy việc điều chỉnh FFR sẽ ảnh hưởng rất lớn đối với nền kinh tế.

3.2. FFR được Fed điều chỉnh như thế nào?

Ở các giai đoạn kinh tế khác nhau, Fed sẽ đưa ra các công bố FFR mục tiêu khác nhau để có thể đạt được mục tích tiền tệ mà Cục Dự trữ Liên Bang hướng tới.

Bởi vì cách thức vận hành của Fed là không trực tiếp thực hiện việc bắt buộc các ngân hàng thương mại hoạt động vay mượn nhau với mức FFR công bố. Hệ thống sẽ thực hiện việc điều chỉnh lượng tiền lưu thông trên thị trường liên ngân hàng. Việc này sẽ gây tác động đến cung cầu vốn của các ngân hàng thương mại hiện có, giúp cho việc xác lập một mức lãi suất theo mục tiêu mà Fed đã đặt ra

3.3. Cơ sở để Fed thực hiện điều chỉnh FFR

Mục tiêu cuối cùng của Fed là thực hiện việc tạo việc làm ổn định và hạn chế biến động của giá cả. Vì vậy, chỉ số lạm và số lượng việc làm sẽ ảnh hưởng lớn để việc điều chỉnh FFR.

Nếu như tỷ lệ thất nghiệp và chỉ số lạm phát ở mức thấp thì Fed sẽ thực hiện việc điều chỉnh giữ nguyên lãi suất hoặc giảm. Ngược lại nếu như tỷ lệ việc làm và lạm phát đạt đến giới hạn thì Fed sẽ thực hiện việc điều chỉnh lãi suất tăng lên, hoặc giữ nguyên.

Vì vậy, khi mà các tỷ lệ về lạm phát và chỉ số được thống kê và công bố. Những nhà tài chính đã có thể dự đoán được xu hướng chỉnh sửa lãi suất và định hướng được xu hướng tiền tệ của Ngân hàng Trung ương Hoa Kỳ trong tương lai.

3.4. Khi tăng FFR thì Fed thể hiện điều gì

Các loại lãi suất cho vay, lãi suất tiền gửi, lãi suất trái phiếu được thực hiện thay đổi và chỉnh sửa dựa trên cơ sở của Lãi suất Fed FFR. Khi mà FFR được tăng lên thì hầu hết các loại lãi suất có mặt trên thị trường cũng sẽ đồng thời tăng lên, từ đó làm hạn chế nhu cầu vay mượn của các cá nhân, tổ chức, hay các chủ thể trong nền kinh tế.

Khi lãi suất Fed FFR hạ, sẽ kích thích các chủ thể vay mượn tiền tệ lẫn nhau, từ đó nhu cầu đầu tư để cho nền kinh tế được kích cầu. Khi kinh tế đã đủ ổn định, nếu vẫn giữ nguyên mức lãi suất thấp, sẽ dẫn tới việc sử dụng dòng vốn kém hiệu quả nảy sinh ra các lĩnh vực rủi ro. Hai hiện tượng phổ biến nhất khi FFR có mức lãi suất thấp chính là sinh ra bong bóng tài sản và tỉ lệ lạm phát cao. Nguy hại đến sự bền vững, gây khủng hoảng kinh tế.

Hi vọng thông qua bài viết trên, đã giúp cho bạn phần nào nắm vững kiến thức về Cục Dự trữ Liên Bang Fed, cũng như cách thức vận hành của nó. Từ đó, bạn có thể hiểu được lãi suất Fed và ảnh hưởng của lãi suất này khi tăng lên hay giảm xuống đối với nền kinh tế như thế nào. Chúc bạn thành công!