Cho vay ngang hàng (Peer to Peer Lending) là gì?

Chủ để: Cho vay ngang hàng (Peer to Peer Lending) là gì?

Cho vay ngang hàng là một mô hình kinh doanh sử dụng các dịch vụ online để kết nối nhà đầu tư với cá nhân hay doanh nghiệp muốn vay.

1. Cho vay ngang hàng là gì?

Cho vay ngang hàng có tên quốc tế là peer to peer lending, thường được viết tắt là cho vay P2P. Một mô hình kinh doanh sử dụng các dịch vụ online để kết nối nhà đầu tư với cá nhân hay doanh nghiệp muốn vay. Theo nhà nghiên cứu Morgan Stantley cho rằng: Trong tương lai không xa, chắc chắn mô hình cho vay P2P sẽ trở thành xu hướng phát triển rộng khắp thị trường trên thế giới.

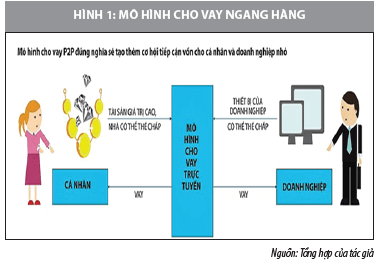

Kể từ khi mô hình cho vay ngang hàng ra đời, mọi người được cung cấp các dịch vụ cho vay trực tuyến với chi phí dịch vụ thấp hơn so với chi phí dịch vụ cho vay theo kiểu truyền thống, vì chi phí hoạt động công ty cho vay P2P thấp. Nhờ đó, nhà đầu tư (người cho vay) sẽ thu được lợi nhuận cao hơn so với gửi tiết kiệm hay đầu tư vào bất cứ một sản phẩm nào khác của ngân hàng. Trong khi đó, người vay lại được hưởng lãi suất thấp hơn (cho dù công ty cho vay ngang hàng đã khấu trừ chi phí xây dựng hệ thống kết nối và đánh giá tín nhiệm online.)

Khác với mô hình crowdfunding đã xuất hiện từ thế kỷ 19 là mô hình hoạt động dưới hình thức kêu gọi sự góp đỡ của cộng đồng để giúp hoàn thành những dự án hay sản phẩm khi mà bạn có ý tưởng nhưng lại không có tiền để thực hiện. Crowdfunding ứng với các khoản dưới 1000usd và chủ yếu mang ý nghĩa từ thiện. Cho vay ngang hàng là mô hình giúp mọi người đa dạng hóa các khoản đầu tư với lãi suất cao hơn ngân hàng. Trên thế giới đã xuất hiện rất nhiều công ty cho vay ngang hàng như Lending club, Prosper ( Mỹ), Zopa, Funding Circle(Anh), Dianrong, Lufax, Ppdai (Trung Quốc) và các nước. Mỗi công ty có các cách đánh giá xếp hạng tín dụng người vay khác nhau nên các khoản vay ngang hàng vừa có tính đảm bảo lại không đảm bảo.

Với các khoản vay không đảm bảo, người vay không cần phải thế chấp tài sản, hoạt động theo hình thức tín chấp. Với cho vay ngang hàng có đảm bảo (thường là các khoản vay lớn), người vay cần phải thế chấp tài sản như ô tô, máy bay, ….giống như vay thế chấp của ngân hàng truyền thống. Các hình thức cho vay P2P như: Sinh viên vay vốn, vay mua điện thoại, máy tính, các khoản vay tiền mặt nhỏ có thể coi là vay tiêu dùng. P2p cũng có thể cho vay ôtô và bất động sản… với hình thức có tài sản thế chấp hoặc đảm bảo giống như ngân hàng cho doanh nghiệp vay vốn.

1.1. Cho vay ngang hàng – Hình thức cho vay online

Một số công ty cho vay giảm rủi ro do nợ xấu bằng cách lựa chọn và thẩm tra người vay rất kỹ để cho vay hoặc bằng cách chia nhỏ các khoản vay (thường có thể chia thành 10-100 khoản đầu tư) để giảm rủi ro do bỏ hết trứng vào một giỏ cho các nhà đầu tư của mình. Đặc biệt, công ty p2p giảm rủi ro hơn nữa cho các nhà đầu tư bằng cách duy trì một quỹ riêng, chẳng hạn như quỹ dự phòng có nhiệm vụ giống như bảo hiểm để đề phòng người vay không trả, sẽ lấy quỹ này trả cho nhà đầu tư.

2. Đặc điểm của cho vay ngang hàng

- Tạo lợi nhuận cao

- Người cho vay và người vay không cần thiết phải có mối quan hệ trước đó

- Công ty cho vay P2P đóng vai trò trung gian kết nối mọi người

- Mọi giao dịch đều thực hiện trực tuyến nhanh chóng, tiện lợi chỉ với một vài thao tác.

- Nhà đầu tư có thể chọn người vay, nếu có nền tảng P2P

- Các khoản vay có thể không có bảo đảm hoặc có bảo đảm và thường không được bảo lãnh từ chính phủ, nhưng có thể có quỹ bảo hiểm.

- Khoản vay đảm bảo có thể được chuyển giao cho người khác để thu nợ hoặc làm lợi nhuận.

Thực tế cho thấy, kể từ khi hệ thống mạng và dịch vụ thương mại điện tử ra đời, các dịch vụ online có thể thay thế cho các dịch vụ truyền thống, vừa tiết kiệm thời gian và chi phí hoạt động cho cả doanh nghiệp và khách hàng. Việc mở rộng crowdsourcing (điện toán đám đông) cho người vay và người đi vay sẽ mở ra nhiều cơ hội mới cho họ.

2.1. Các công ty cho vay ngang hàng chuyên cũng cấp các dịch vụ như:

- Mô hình đầu tư online cho phép người vay thu hút người cho vay dễ dàng vay tiền , còn nhà đầu tư có thể dễ dàng theo dõi nguồn lợi nhuận của mình từ người đi vay.

- Phát triển các mô hình tín dụng cho vay tín chấp, quản lý, đánh giá thông tin và xếp hạng tín nhiệm người vay dựa vào các hệ thống truyền thông, mạng xã hội, tích hợp trong phần mềm chuyên dụng.

- Xác định thông tin, tài khoản ngân hàng, nghề nghiệp và thu nhập của khách hàng.

- Thực hiện kiểm tra tín dụng vay và lọc ra những người vay không đủ tiêu chuẩn

- Xử lý thanh toán từ khách hàng vay và chuyển những khoản thanh toán và lợi nhuận cho người đầu tư vào các khoản vay

- Phù hợp cho những khoản vay nhỏ và ngắn hạn giúp tầng lớp thu nhập thấp có vốn đầu tư nhỏ

- Tuân thủ pháp luật và báo cáo

- Tìm người cho vay và người đi vay mới (tiếp thị)

3. Mô hình cho vay ngang hàng gấy sốt ở nhiều quốc gia trên thế giới

Trên thế giới, công ty đầu tiên áp dụng mô hình cho vay nganh hàng này là Zopa ở Anh. Từ khi thành lập vào tháng Hai năm 2005, nó đã phát hành hơn 1,5 tỷ £ cho vay. Vào tháng Sáu năm 2012, ba công ty peer-to-peer hàng đầu tại Vương quốc Anh – RateSetter, Zopa, và FundingCircle -. Đã phát hành hơn 250 triệu £ cho vay. Chỉ tính riêng trong năm 2014, họ phát hành hơn 700 triệu £.

Tại Mỹ, mô hình cho vay ngang hàng bắt đầu phát triển vào tháng 2 năm 2006 với 2 cái tên điển hình là Prosper và LendUp. Theo thống kê của LendUp, công ty đã ban hành 117,412 khoản vay với số tiền là $ 151,256, 0075. Trong khi đó, Prosper ban hành 63,023 khoản vay tương đương với số tiền là $ 433.570.651.

Tại thị trường Trung Quốc, nơi có những cái tên nổi bật như: CreditEase, Lufax, Tuandai, China Rapid Finance và DianRong. Trong đó, mỗi năm CreditEase có tận 500,000 khoản vay tương đương 3.2 tỷ đô la, phát triển khoảng 200%/năm. Tính trong tháng 8 năm 2016, tất cả công ty cho vay ngang hàng có doanh thu vượt quá 191 tỷ Nhân dân tệ (29 tỷ USD).

3.1. Phân biệt mô hình cho vay P2P chuẩn và mô hình P2P chuyển đổi

Hãy tưởng tượng bạn sử dụng điện thoại thông minh để vay tiền, thực hiện vài thao tác cơ bản, vài phút sau bạn nhận được ngay khoản tiền mình muốn. Đó chính là điều hấp dẫn nhất của mô hình P2P mang lại cho khách hàng theo đánh giá của bộ phận nghiên cứu của ngân hàng Morgan Stanley Mỹ.

Theo đó, mô hình cho vay ngang hàng chuẩn là mô hình có chi phí hoạt động thấp, sử dụng hệ thống dữ liệu BigData và ứng dụng công nghệ thông tin trên điện thoại, nhờ đó giúp người vay truy cập tới nguồn tài chính mình cần nhanh hơn, còn nhà đầu tư có thể dễ dàng theo dõi nguồn lợi nhuận của mình. Theo các chuyên gia, mô hình này sẽ có tốc độ phát triển nhanh, có thể thay thế hoạt động ngân hàng truyền thống trong tương lai.

Để tránh rủi ro, mô hình cho vay ngang hànghoạt động ở Anh và Mỹ đều tuân theo quy định về quản lý khoản vay và nguồn vốn chặt chẽ của Chính phủ. Chẳng hạn như, ở Mỹ bên cho vay phải phát hành chứng khoán đăng ký và tuân theo quy định của SEC. Còn tại Anh, các công ty hoạt động mô hình P2P cũng phải hoạt động theo tiêu chuẩn về vốn đồng thời kiểm tra mức độ rủi ro cho người vay và người đi vay. Nói chung, mô hình P2P chuẩn luôn cần có sự minh bạch để kiểm soán khoản vay và vốn đầu tư nghiêm ngặt. Chính vì vậy, lending club, prosper đều sử dụng chỉ số đánh giá tín dụng của FICO để cho vay.

Tuy nhiên, khi p2p chuyển sang các nước khác với các định chế ngân hàng, tài chình chưa ổn định. Kể từ khi P2P mở ra ở Trung Quốc vào năm 2007, cho tới nay Trung Quốc đã có tới 4000 công ty P2P, nhưng trong số đó chỉ có 2000 công ty P2P vi phạm buộc phải đóng cửa. Theo các chuyên gia cho rằng, mô hình cho vay ngang hàng ở Trung Quốc mang đặc tính riêng, tồn tại rủi ro cao vì nguồn vốn và khoản vay không được sự đảm bảo hay bảo lãnh của chính phủ cũng như ngân hàng.

Thế nhưng, ban đầu mô hình cho vay ngang hàng chuyển đổi ở Trung Quốc chỉ hoạt động theo hình thức cho vay giữa gia đình và bạn bè. Tuy nhiên, sau đó các doanh nghiệp cho vay nhỏ nhận được sự hỗ trợ từ ngân hàng nhà nước. Khi công nghệ và internet bùng nổ, có hàng loạt công ty cho vay ngang hàng ra đời và nổi bật trong số đó CreditEase, Lufax, Tuandai…Năm 2014, Ezubao buộc phải đóng cửa vì vi phạm phát luật, giữ vốn của nhà đầu tư “trong túi”.

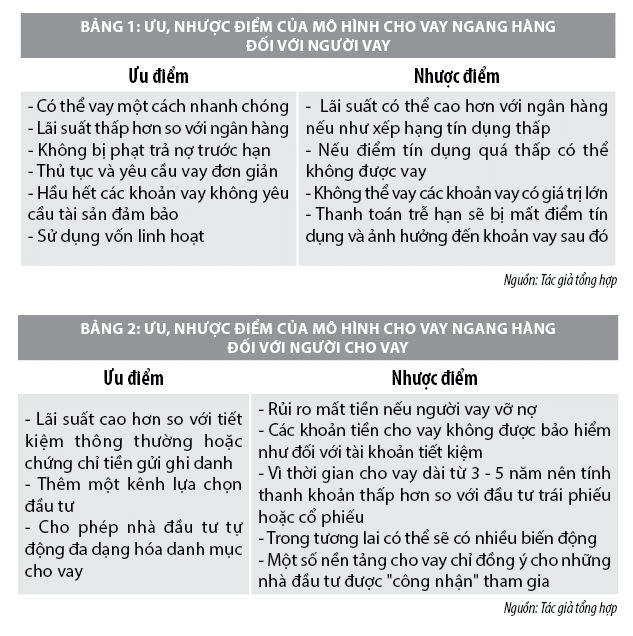

4. Uư và nhược điểm của mô hình cho vay ngang hàng

Uư điểm lớn nhất từ mô hình cho vay ngang hàng là mức lãi suất thấp hoặc có thể tương đương với ngân hàng. Bởi công ty cho vay ngang hàng huy động vốn vay từ nhà đầu tư chuyển cho người vay, hơn nữa, công ty này hoạt động với các loại dịch vụ online giúp chi phí và lãi suất thấp hơn so với kiểu cho vay truyền thống. Tuy nhiên, cho vay ngang hàng dưới hình thức không đảm bảo thì tính rủi ro, nợ xấu sẽ xảy ra cao hơn là đảm bảo.

Về mặt bản chất, công ty cho vay ngang hàng đóng vai trò là một ngân hàng làm nhiệm vụ huy động vốn từ nhà đầu tư cho người đi vay, cho vay có kỳ hạn và phải trả lãi suất. Tuy nhiên, nó có thể thay cho ngân hàng truyền thống vì sử dụng các dịch vụ online, còn khách hàng sẽ rút và gửi tiền trực tiếp qua 1 ngân hàng đảm bảo.

Mô hình cho vay ngang hàng có tính bảo mật thông tin cao, tất cả thông tin khách hàng đều được mã hóa và lưu, kiểm soát bằng dữ liệu BigData. Nhờ đó, chi phí thẩm định thông tin khách hàng nhanh và rẻ hơn hình thức cũ. Chính vì cho vay dựa vào hệ thống dữ liệu đánh giá tín nhiệm, cho vay ngang hàng thích hợp với hình thức cho vay tín chấp, nếu bạn là người cung cấp thông tin trung thực, bạn sẽ có 1 tài khoản cho cả đời, còn nếu không bạn sẽ bị đào thải tự động bất cứ lúc nào.

Tiếp nữa, cho vay ngang hàng hoàn toàn có thể thay thế tín dụng đen, vay với lãi suất cao. Nhờ đó, nó giúp xã hội giảm thiểu hành vi cho vay trái pháp luật. Hầu như, cho vay ngang hàng có khả năng thu hút nhiều người vay, khi họ không có đủ điều kiện để tiếp cận với những khoản vay qua ngân hàng. Hơn nữa, người vay còn có thể tự do lựa chọn các mức, thời hạn vay ngắn hạn và lãi suất tự động điều chỉnh phù hợp. Đặc biệt, tỷ lệ nợ xấu cho các nhà đầu tư thấp hơn so với ngân hàng. Công ty cho vay ngang hàng ở Anh báo tỷ lệ nợ xấu ở 0,84% là Zopa, tương đương với số tiền là £ 200 triệu trong 7 tháng đầu tiên hoạt động. Tính đến tháng 11/2013, mức nợ xấu của Funding Circle là 1,5%, với 5,8% lợi nhuận trung bình sau khi đã trừ nợ xấu và chi phí. Điều này có thể so sánh với tỷ lệ 3-5% của các ngân hàng chủ đạo.

Mặc dù mô hình cho vay P2P được coi là phát minh trong ngành tài chính và có thể coi như Uber hay Grab của ngân hàng với lịch sử tồn tại và hình thành là 10 năm, do đó nó cần nhiều thời gian hơn nữa để cộng đồng đánh giá về hiệu quả. Bên cạnh đó, nhiều đối tượng lừa đảo sẽ dùng mô hình này để huy động tiền và cầm tiền bỏ trốn giống như trường hợp của công ty Ezubao ở Trung Quốc. Vì vậy, mô hình này cần có chính phủ hay ngân hàng đứng ra quản lý, giám sát và bảo đảm cho mô hình p2p để có thể giúp đỡ mọi người.

Nguồn: https://tietkiemonline.vn/cho-vay-ngang-hang/