Để tiền trong thẻ ATM có bị trừ không? Agribank, Vietcombank, Techcombank,..

Sự thật rằng, chủ sở hữu thẻ ATM đang phải chịu rất nhiều loại khoản thanh toán mà không hề hay biết. Các chủ sở hữu thẻ cho hay, các ngân hàng ngày càng ‘mạnh tay’ nâng cao chỉ tiêu thu nhiều loại phí khác nhau theo hình cả về gián tiếp và trực tiếp.

Một tài khoản ngân hàng đang phải gánh hàng chục khoản phí, khi khách hàng tiến hành sử dụng thẻ ATM, khách hàng mất phí cho mỗi lần giao dịch, nhưng khi nhiều tháng trời không hoạt động gì, khách hàng cũng phải chịu số tiền không nhỏ. Bài viết dưới đây HoTroVay.Vn sẽ giải thích chi tiết cho khách hàng.

1. Cây ATM, thẻ ATM là gì?

1.1. Cây atm là gì?

Máy rút tiền tự động hay còn gọi là cây ATM (Automated Teller Machine), máy rút tiền tự động, có nhiệm vụ chính đáp ứng nhu cầu rút tiền linh động và tiện ích cho chủ sở hữu thẻ và được các ngân hàng cài đặt sau khi nạp tiền vào máy.

Hiện nay, máy rút tiền tự động còn được tạo điều kiện để thực hiện nhiều dịch vụ khác nhau và đa năng ví dụ: chuyển tiền, truy vấn số dư còn lại. Cung cấp nhiều tiện ích cho nhiều người muốn đăng ký dịch phụ thẻ, và ngoài ra, đem đến hiệu quả lớn trong việc giảm thiểu hợp lý lượng khách hàng phải tiếp nhận đến giao dịch tại ngân hàng và giúp khách hàng hiệu quả hơn trong việc tiến hành và đăng ký các dịch vụ.

Thẻ ATM và mã PIN là yêu cầu tối thiểu để sử dụng máy ATM, đồng thời phải đăng ký xác minh chứng minh nhân dân với ngân hàng. Sau đó tới trực tiếp nhân hàng để kích hoạt thẻ.

Ngày nay, máy ATM đã và đang dự án lắp đặt xuất ở nhiều nơi tại nhiều ngõ đường các tỉnh trên toàn Việt Nam, như chi nhánh ngân hàng, mạch đường chính quốc gia, siêu thị, công viên, tòa nhà, giúp cho khách hàn có thể tiếp cận và rút tiền theo tùy ý.

1.2. Thẻ ATM

Đây là những loại thẻ thanh toán được cấp phép và ủy quyền có xác nhận bởi ngân hàng, có chức năng rút tiền và chuyển tiền mặt trực tiếp qua máy ATM thông qua mã PIN được cấp, và có thể xem như thẻ nợ hay thẻ tín dụng.

Những chức năng khác thể kể đến như: thanh toán tiền điện thoại qua ngân hàng, liên kết thẻ với online banking, thanh toán ở máy POS, mua bán hàng online, thanh toán tiền nước và tiền điện qua online, …..

Để xác nhận và đăng ký mở thẻ ATM, khách hàng đăng ký phải là công dân trên hoặc tối thiểu 18 tuổi và có chứng minh nhân dân hoặc hộ chiếu. Các ngân hàng tạo thẻ theo nhiều hình thức dịch vụ khác nhau và với những loại thẻ khác mang giá trị lớn so với thẻ rút tín dụng và rút tiền thông thường thì điều kiện làm sẽ càng khó để đạt yêu cầu cấp thẻ.

2. Để tiền trong thẻ atm có bị trừ không?

2.1. Vì sao không giao dịch vẫn mất tiền

Hầu hết các ngân hàng đều có các phí ‘âm thầm’ áp đặt đối với các dịch vụ, thông qua mỗi lần giao dịch tài khoản của khách hàng, chỉ khác là các giá dịch vụ khác nhau. Khảo sát tại các điểm giao dịch của các ngân hàng, khách hàng không biết những giá được niêm yết hay bảng phí ứng với từng dịch vụ mà ngân hàng để ra.

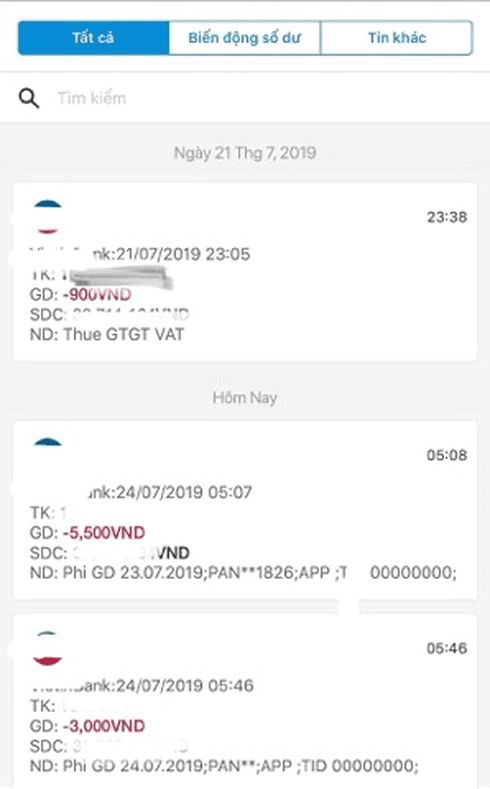

Khách hàng bị trừ tài khoản bởi những phí lạ lùng, dưới nhiều tên gọi khác nhau.

Đề cập về các phí dịch vụ thẻ. Từng ngân hàng có chính sách khác nhau phù hợp từng loại phí này. Thực tế, đa phần các ngân hàng có áp đặt dịch vụ quản lý tài khoản, trung bình rơi vào 10.000 đồng cho một lần tháng và khách hàng bị trừ tiền không đáng có.

Ví dụ cho những dịch vụ được cách ngân hàng sử dụng như: ban hành thẻ thanh toán trong nước, rút tiền tại cây ATM hay dịch vụ SMS điện thoại cho mỗi lần giao dịch, chuyển tiền qua Internet, ….tất cả các hình thức này đều bị thu phí đều đặn bởi ngân hàng. Ngoài ra, các ngân hàng có mục đích ‘bắt kịp’ các công nghệ phát triển các ứng dụng ngân hàng, để tăng dịch vụ cho khách hàng, đồng thời tạo ra các phí khác.

Rõ ràng có thể nhận ra, khách hàng đều đặn phải trả những khoản phí không nhiều thì ít cho các dịch vụ thiếu tính cần thiết bởi ngân hàng. Cơ bản việc sử dụng dịch vụ trả phí nên được minh bạch và phổ biến cho khách hàng hơn khi có nhu cầu sử dụng dịch vụ và bởi ngân hàng đều phải đầu tư công nghệ cao với kinh phí tương đối lớn nên những phí dịch vụ cơ bản có thể chấp nhận nếu hợp lý.

3. Số tiền bị trừ hàng tháng trong thẻ atm?

Số tiền hàng tháng bị trừ sẽ còn đi theo nhiều dịch vụ khách hàng vô tình đăng ký nhiều hay ít. Vì nếu sử dụng nhiều dịch vụ tiện ích, đương nhiên số tiền dùng để gia hạn dịch vụ sẽ lớn hơn theo thời gian và sẽ tự động trừ vào tài khoản, nếu khách hàng không yêu cầu hủy nó.

Ngân hàng sẽ tự động hủy dịch vụ mà khách hàng đã đăng ký nếu trong tài khoản của khách hàng không đủ tài chính để duy trì. Vì vậy, thẻ ATM được yêu cầu có số dư tối thiểu và cần thiết để dùng các dịch vụ tiện ích. Chủ sở hữu thẻ ATM sẽ phải gánh chịu những phí (không gầm VAT) sau theo Thông tư 35/2012/TT-NHNN:

3.1. Phí đăng ký phát hành thẻ

Phí phát hành thẻ được quy định phổ biến và có thể giao động từ 0 đồng đến 100.000 đồng. Ngày nay, ngân hàng Techcombank đang duy trì mức phí phát hành thẻ ATM cao nhất là 100.000 đồng, còn lại những ngân hàng khác có mức phí được thông báo là 50.000 đồng, ngoại trừ VietinBank có phí là 45.000 đồng.

3.2. Phí thường niên (phí duy trì thẻ)

Phí thường niên có mức dao động từ 0 đồng đến 60.000 đồng tương ứng mỗi thẻ trong vòng một năm.

3.3. Phí dịch vụ vấn tin tài khoản (kiểm tra số dư tài khoản)

Vấn tin tài khoản (kiểm tra số dư tài khoản) từ máy ATM nội mạng: Miễn phí

Vấn tin tài khoản (kiểm tra số dư tài khoản) từ máy ATM ngoại mạng: Miễn phí hoặc 500 đồng đối với mỗi lần giao dịch

3.4. In sao kê tài khoản

Là chi phí in bảng thông báo chi tiết các giao dịch phát sinh hàng tháng của chủ thẻ nếu bạn đăng ký dịch vụ này. Bản in các chi tiết các giao dịch từ máy ATM nội mạng từ 100 đồng đến 500 đồng cho một lần giao dịch. In các chi tiết các giao dịch từ máy ATM ngoại mạng từ 300 đồng đến 800 đồng cho một lần giao dịch

3.5. Rút tiền mặt từ ATM

- Phí rút tiền mặt từ máy ATM trong nước: miễn phí hoặc 3000 đồng cho một lần giao dịch

- Phí rút tiền mặt từ máy ATM nước ngoài: miễn phí hoặc 3000 đồng cho một lần giao dịch

Phí rút tiền trong nước của Techcombank hiện nay là 2000 đồng cho một lần giao dịch, các ngân hàng phổ biến khác là 1000 đồng cho một lần giao dịch, HDBank là miễn phí…

Phí rút tiền nước ngoài của đa số các ngân hàng trong nước là 3000 đồng cho một lần giao dịch, ngoại lệ SHBank là 1000 đồng cho một lần giao dịch…

3.6. Phí chuyển khoản

Phí chuyển khoản thường là miễn phí hoặc 15.000 đồng cho một lần giao dịch.

3.7. Các loại phí khác

Theo thông báo phí dịch vụ thẻ của các ngân hàng, như vậy, chủ sở hữu thẻ ATM ở Việt Nam hiện nay đang phải chịu đựng các loại phí ‘xa lạ’ khác nhau. Vì thế, khi nhiều ngân hàng lớn trong nước được thông báo có phí rút tiền ATM nội mạng lớn đã vấp phải nhiều ý kiến phản đối.

Đó là các thông tin về các khoảng phí tại ngân hàng khi bạn sử dụng dịch vụ ATM, hy vọng có thể giải đáp được các thắc mắc của các bạn về việc để tiền trong thẻ atm có bị trừ không. Đồng thời cung cấp thêm các kiến thức trong việc sử dụng dịch vụ tại ngân hàng, chúc các bạn thành công.