Hướng dẫn tự kiểm tra điểm tín dụng và nợ xấu bằng App của CiCB

Hướng dẫn khách hàng cá nhân tự kiểm tra điểm tín dụng và nợ xấu của mình bằng App của CiCB. Thông qua cổng thông tin này, CIC hỗ trợ khách hàng vay tìm kiếm thông tin, so sánh, lựa chọn và đăng ký sản phẩm tín dụng phù hợp của các TCTD nhanh chóng, thuận tiện.

Đồng thời, các tổ chức, cá nhân được khai thác hoàn toàn miễn phí báo cáo thông tin quan hệ tín dụng và kết quả chấm điểm tín dụng của chính mình, nhằm kiểm soát thông tin, phòng tránh gian lận tín dụng và nâng cao mức độ tín nhiệm, cải thiện khả năng tiếp cận tín dụng. Mọi hành vi mạo danh CIC để thu tiền khách hàng vay là vi phạm pháp luật.

1. Các bước tự kiểm tra điểm tín dụng và nợ xấu của mình bằng App của CiCB

- CIC là gì

- Điểm tín dụng là gì

- Hướng dẫn cách tự kiểm tra CIC cá nhân

- Cách đọc kết quả điểm tín dụng

- Bí quyết cải thiện điểm tín dụng

- Nợ xấu có vay được không

- Làm thế nào để xóa nợ xấu

1.1. 1/ CIC là gì?

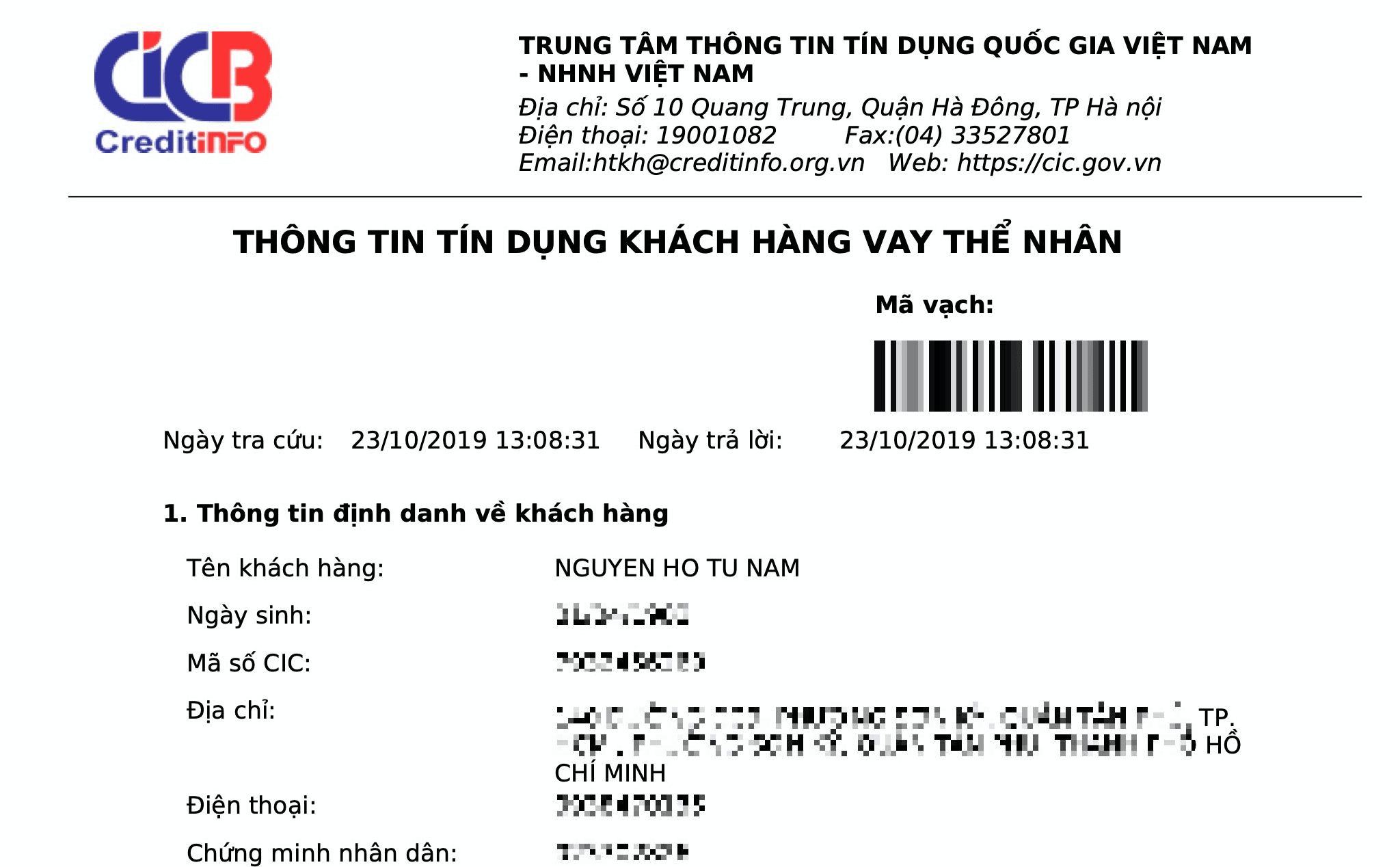

CIC là từ viết tắt của cụm từ Credit Information Center, hay còn gọi là Trung Tâm Thông Tin Tín Dụng trực thuộc Ngân Hàng Nhà Nước Việt Nam. CIC là nơi đăng ký và lưu trữ các thông tin về tín dụng của quốc gia. phục vụ cho yêu cầu quản lý của ngân hàng nhà nước.

Tính đến thời điểm hiện tại kho dữ liệu CIC đã lưu trữ hàng triệu thông tin khách hàng vay vốn. Vì vậy quá trình kiểm tra CIC online trước khi phê duyệt khoản vay gần như là yêu cầu bắt buộc của các ngân hàng hay các công ty tài chính có chức năng cho vay. CIC là tổ chức sự nghiệp công lập trực thuộc sự quản lý của ngân hàng nhà nước Việt Nam. Đơn vị này có chức năng:

- Đăng kí tín dụng quốc gia cho tất cả người dùng theo quy định của pháp luật hiện hành.

- Từ đây đơn vị CIC sẽ hỗ trợ mọi người kiểm tra CIC của mình một cách nhanh chóng.

- Thu nhận thông tin về nợ xấu của các tổ chức, cá nhân đi vay tín dụng. Sau đó CIC sẽ tiến

- hành xử lý, lưu trữ và phân tích thông tin tín dụng.

- Phòng ngừa và hạn chế đến mức thấp nhất các rủi ro tín dụng có thể xảy ra.

- Cung cấp các loại hình dịch vụ và sản phẩm tín dụng theo quy định của pháp luật Việt

- Chấm điểm tín dụng của mọi người trên tư cách pháp nhân và xếp hạng tín dụng của từng

- cá thể trên toàn lãnh thổ Việt Nam. Mục đích của việc làm này chính là phục vụ cho công

tác quản lý của ngân hàng nhà nước.

Liên hệ CIC:

- Trụ sở chính: Số 10 Quang Trung, Quận Hà Đông, Hà Nội, Việt Nam

- Chi nhánh: Lầu 14 Vietcombank Tower, Số 5 – Công trường Mê Linh, P.Bến Nghé, Q.1, TP HCM

- htkh@creditinfo.org.vn

- Điện thoại hỗ trợ: 1800 585891

- Fax: +8424 3382 4693 (Hà Nội) / +8428 3915 3680 (TP Hồ Chí Minh)

1.2. 2/ Điểm tín dụng là gì?

Điểm tín dụng là yếu tố rất quan trọng để ngân hàng hay công ty tài chính xem xét phê duyệt các khoản vay hoặc làm thẻ tín dụng cho bạn. Vậy bạn đã nắm được những kiến thức gì về điểm tín dụng chưa?.

Điểm tín dụng là điểm số mà các tổ chức tài chính dùng để đánh giá sự uy tín của bạn khi sử dụng các hình thức cho vay của tổ chức đó. Như vậy, điểm số của bạn càng cao bạn càng được đánh giá tốt, khả năng của bạn tiếp cận nguồn vốn vay của ngân hàng và công ty tài chính càng cao.

Mục đích của điểm tín dụng:

- Điểm tín dụng quyết định đến khả năng vay vốn của khách hàng cũng như hạn mức tín

- dụng mà ngân hàng có thể giải ngân khi bạn có nhu cầu vay vốn.

- Ảnh hưởng đến các lần vay tiếp theo của khách hàng nếu điểm tín dụng thấp hơn mức tối thiểu mà ngân hàng có thể chấp nhận.

2. 3/ Hướng dẫn cách tự kiểm tra CIC cá nhân

Bước 1: Truy cập vô web: https://cic.gov.vn để tạo tài khoản đăng nhập trước

Bước 2: Vào mục “Đăng ký”

Bước 3: Bạn cần nhập đầy đủ các thông tin yêu cầu

Tại bước này các bạn lưu ý, chúng ta cần phải cung cấp hình ảnh CMND/CCCD và hình ảnh selfie của mình, hình ảnh có thể chụp từ camera trực tiếp hoặc lấy trong kho thư viện ảnh,cụ thể:

Bước 4: Nhập mã OTP được gửi về số điện thoại đã đăng ký, chọn “Đồng ý” để chấp nhận các điều khoản cam kết. Sau đó nhấn “Tiếp tục” để thực hiện bước tiếp theo.

Bước 5: Nhận tin nhắn chờ tài khoản được phê duyệt qua số điện thoại đã đăng ký

Khách hàng cá nhân lưu ý:

- Khách hàng sẽ nhận được tin nhắn phê duyệt pháp lý trong thời gian khoảng sau 24h từ

- khi đăng ký

- User: số điện thoại đăng ký

- Password: sẽ được gửi vào email đăng ký

Bước 6: Tải app CICB trong điện thoại: Sau khi thông tin pháp lý đã được duyệt, các bạn vào ứng dụng này để thực hiện tra cứu khoản vay của mình nhé.

– Tải App AICB cho IOS

Bước 7: Đăng nhập với tên đăng nhập và mật khẩu (xem lại bước 5 nếu mình quên)

Bước 8: Nhập mã xác thực mã otp được gửi qua tin nhắn điện thoại

Bước 9: Chọn mục “Khai thác báo cáo”

Bước 10: Lúc chọn khai thác Báo cáo sẽ yêu cầu nhập password của máy điện thoại của chính bạn

Bước 11: Giờ mình có thể xem kết quả CIC rồi nè.

Bảng báo cáo

3. 4/ Hướng dẫn cách đọc kết quả điểm tín dụng

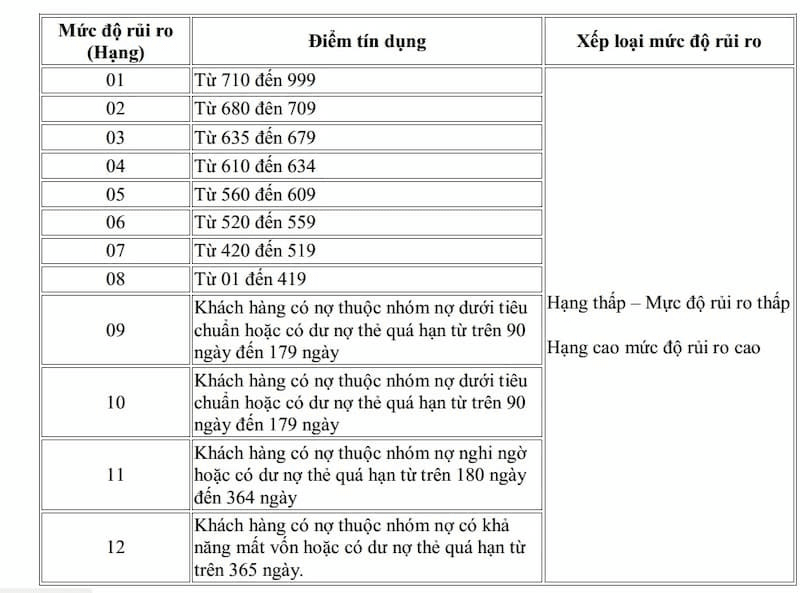

Sau khi bạn tải bản báo cáo điểm tín dụng của mình bằng app CICB xong, các bạn sẽ băn khoăn những chỉ tiêu điểm tín dụng trên đó sẽ có ý nghĩa gì với mình đúng không nào? Kết quả điểm tín dụng giúp mình biết mình đang có tình trạng tín dụng như thế nào? Ad sẽ hỗ trợ bạn làm rõ phần này như sau:

3.1. Cách đọc kết quả điểm tín dụng từ CIC

Trên thế giới, các tổ chức tín dụng đánh giá 1 khách hàng đi vay bằng điểm tín dụng FICO (Fair Issac Coporation – 1 công ty đánh giá tín dụng cá nhân rất uy tín) với thang điểm từ 550 – 840.

Còn tại Việt Nam, các chuyên gia cũng xây dựng một thang điểm tín dụng riêng nhưng có thang điểm hơi khác và dưới sự quản lý của trung tâm tín dụng CIC. Để nắm rõ thang điểm này cũng như hiểu được tầm quan trọng của điểm tín dụng, hãy đọc và hiểu nguyên tắc này ngay.

– Điểm tín dụng càng cao bạn càng được đánh giá tốt.

– Dựa vào mức độ rủi ro được xếp (hạng) từ 01 cho đến hạng 11, hạng càng cao thì mức độ rủi ro càng cao

Ví dụ: mình có kết quả điểm tín dụng sau:

– Nếu bạn đạt được mức điểm 720 (điểm tín dụng: từ 710 đến 753) và so với cột đầu tiên bạn đang được xếp hạng 01: Điều này chứng tỏ bạn được đánh giá là rất tuyệt vời và điều này sẽ giúp bạn có được hạn mức vay cao với lãi suất tốt khi giao dịch với ngân hàng/công ty tài chính.

– Nếu bạn thuộc xếp hạng số 09, bạn đang được xếp vào hạng khách hàng rủi ro cao vì hiện bạn đang có nợ xấu hoặc nợ thẻ tín dụng 90-179 ngày, và điều này chắc chắn các tổ chức tín dụng như ngân hàng hoặc công ty tài chính sẽ từ chối phê duyệt khoản vay cho bạn.

4. 5/ Bí quyết cải thiện điểm tín dụng:

Như vậy mỗi chúng ta khi đi vay đều muốn đạt được mức điểm tín dụng cao để hưởng được số tiền vay cũng như là lãi suất tốt, do đó muốn cải thiện điểm tín dụng, các bạn cần tuân thủ các nguyên tắc khi vay vốn như sau:

- Hạn chế vay tiền từ nhiều tổ chức cùng thời điểm

- Duy trì các khoản vay/sử dụng thẻ tín dụng thường xuyên và thanh toán đúng hạn.

Điều này có nghĩa là bạn nên có uy tín trong thanh toán nợ vay để điểm tín dụng của bạn được cải thiện.

Hiện tại, các công ty Tài chính, Ngân hàng đang triển khai khá nhiều sản phẩm vay nhanh online nhận tiền trong ngày, đây là giải pháp giúp bạn giải quyết các vấn đề tài chính trong tình huống khẩn cấp. Những khoản vay này thường có số tiền vay vừa phải, lịch thanh toán phù hợp với đa số mọi người, và đặc biệt cũng có một số tổ chức cho phép bạn tất toán khoản vay bất kỳ lúc nào với 0% phí tất toán trước hạn hoặc mức phí tất toán theo từng kỳ thanh toán. Khi ấy bạn dễ dàng vay lại ngay tại tổ chức đó chỉ bằng cách đăng nhập vào hệ thống và được phê duyệt lại khoản vay khác ngay trong vòng 5 phút. Thật tuyệt vời để nâng điểm tín dụng của mình đúng không nào! Trường hợp bạn đang cần tiền gấp vui lòng nhấp vào đây để đăng ký cho mình một khoản vay phù hợp nhé.

5. 6/ Nợ xấu có vay được không?

5.1. Nợ nhóm 1 (nợ chú ý) là gì

Nợ xấu nhóm 2 hay được gọi là nhóm khách vay có dư nợ cần chú ý (các khoản nợ quá hạn từ 10 đến dưới 90 ngày). Những người bị xét vào nợ nhóm 2 trở đi thì khả năng xét duyệt cho vay bắt đầu giảm. Để hình dung rõ hơn về nợ nhóm 2 bạn có thể tìm hiểu nợ xấu là gì.

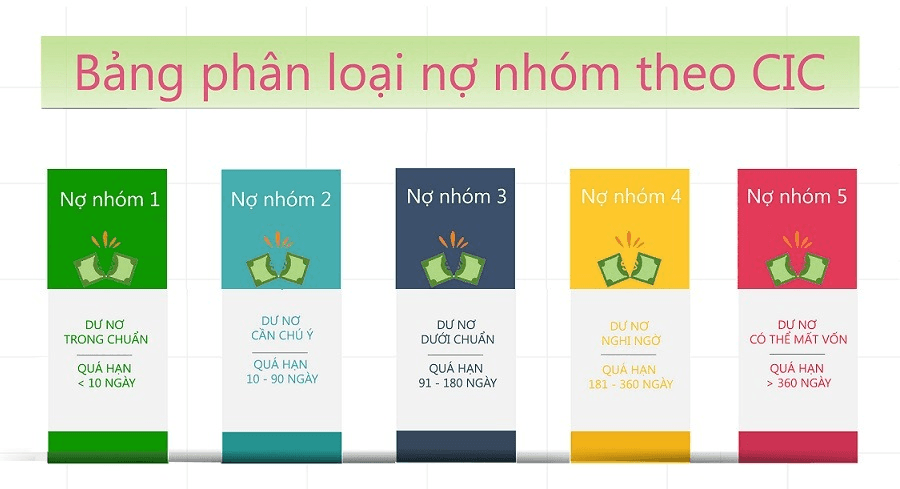

Nợ xấu hay được gọi là khoản nợ khó đòi. Những người vay ngân hàng/công ty tài chính một khoản tiền nhưng đến hạn không hoàn trả số tiền đó sẽ bị xếp vào danh sách nợ xấu của CIC. CIC sẽ phân loại nhóm nợ tín dụng và cung cấp cho ngân hàng/công ty tài chính về thông tin nợ xấu của người vay. Dựa vào phân loại này, tổ chức tín dụng sẽ quyết định có cho khách hàng vay hay không. Hiện nay NHNN phân loại nợ thành 5 nhóm nợ.

| Nhóm | Tình trạng nợ | Số ngày trể |

| 1 | Nhóm nợ đủ tiêu chuẩn | 0 – 9 |

| 2 | Nhóm nợ cần chú ý | 10 – 89 |

| 3 | Nợ dưới tiêu chuẩn | 90 – 180 |

| 4 | Nợ nghi ngờ bị mất vốn | 181 – 360 |

| 5 | Nhóm nợ có khả năng mất vốn | > 360 |

Trong đó, nợ nhóm 1 được đánh giá là nợ ổn định. Nợ nhóm 2 khả năng được vay sẽ giảm dần. Còn nếu bạn rơi vào nhóm nợ xấu nhóm 3, 4, 5 thì khả năng vay vốn hầu như là không thể. Hầu hết các ngân hàng/công ty tài chính đều Không cho vay khách hàng có lịch sử nợ xấu hoặc nợ cần chú ý.

Tuy nhiên tại một số tổ chức tài chính vẫn hỗ trợ cho bạn khoản vay mới, cụ thể: Đối với nợ nhóm 2 (nợ cần chú ý), một số tổ chức tín dụng này như Fecredit vẫn xem xét cho vay với điều kiện bạn phải chứng minh được lý do trả chậm lần trước. Quá trình kiểm tra cũng rất khắt khe, số tiền bạn được vay cũng không cao, do đó bạn nên có uy tín trong thanh toán nợ vay để nâng cao điểm tín dụng cũng như sẽ được vay với số tiền và lãi suất hấp dẫn sau này.

5.2. Các lý do có thể phát sinh nợ xấu

- Sử dụng thẻ tín dụng không kiểm soát dẫn tới mất khả năng thanh toán nên không trả nợ

- đúng hạn cho ngân hàng.

- Mua hàng trả góp tại các siêu thị nhưng không trả tiền đầy đủ & đúng hạn theo cam kết

- trong hợp đồng vay tiền.

- Sử dụng thẻ thấu chi của các ngân hàng theo lương, do chi tiêu quá mức nên đến kỳ thanh

- toán trong tài khoản lương không đủ tiền trả nợ nên phát sinh nợ quá hạn.

- Không chấp nhận cách tính lãi của khoản vay nên khách hàng chây ỳ, cố tình không trả nợ

- dẫn tới khoản vay bị quá hạn, chuyển thành nợ xấu….

- Không biết hoặc quên, hoặc cố tình không chấp nhận các khoản phí phạt do quá hạn ngày

- thanh toán, dẫn tới khoản phí phạt này chuyển thành các khoản nợ quá hạn.

- Không còn khả năng thanh toán nợ gốc, lãi khi đến hạn dẫn đến các khoản phát sinh lãi

- phạt, phí phạt trở thành khoản nợ quá hạn.

Các bạn nên nhớ, sau khi đã có lịch sử nợ xấu thì khách hàng vay vốn sẽ không thể vay thêm được bất cứ một khoản vay nào nữa tại các tổ chức tín dụng, vì đây là một tiêu chí quy định điều kiện cho vay của các ngân hàng/ công ty tài chính.

6. 7/ Làm thế nào để xóa nợ xấu

Thông tin lịch sử tín dụng của một khách hàng sẽ được cập nhật định kỳ hàng tháng hoặc hàng kỳ tùy theo ngân hàng/tổ chức tài chính. Thông thường, theo đúng tuần tự thì sau 12 tháng trả hết nợ xấu, lịch sử tín dụng của người vay sẽ đủ điều kiện đáp ứng tiêu chí cho vay của một số ngân hàng.

Ngoài ra, một số ngân hàng vẫn chấp nhận khách hàng có lịch sử nợ xấu với điều kiện khoản nợ xấu đã tất toán và nguyên nhân phát sinh nợ xấu là do lí do khách quan, và thực tế tình hình tài chính của người vay rất tốt.

Nợ từ nhóm 3 trở đi, người vay sẽ rất khó khăn để có thể tiếp tục vay vốn. Thời gian theo quy định về xóa nợ xấu là sau 5 năm. Bởi vậy, bạn cần tránh mắc nợ quá hạn (rơi vào nhóm nợ xấu), điều này không chỉ mất điểm tín dụng và khó khăn khi vay vốn, thậm chí sẽ không được thực hiện thêm bất cứ một khoản vay bất kỳ nào nữa với các tổ chức, ngân hàng hoặc công ty tài chính ở Việt Nam.

Ngoài ra, Đối với các khoản vay dưới 10 triệu đồng, khách hàng cần thực hiện thanh toán ngay lập tức. Vì căn cứ theo Khoản 1, Điều 11 Thông tư số 03/2013/TT-NHNN ngày 28/2/2013 của Ngân hàng Nhà nước Việt Nam, thì từ ngày 01/12/2014 Ngân hàng Nhà nước ngừng cung cấp lịch sử tín dụng các khoản vay có dư nợ quá hạn dưới 10 triệu đồng đã tất toán. Do vậy nếu khoản vay dưới 10 triệu đồng đã tất toán, khách hàng sẽ không còn lo ngại về lịch sử nợ xấu tín dụng của mình nữa.

Do nhu cầu sử dụng tiền mặt tiêu dùng của người dân là khá cao, vì vậy sau khi bạn tất toán xong khoản nợ xấu mà muốn đăng ký vay một khoản tiền nhanh chóng tiện lợi để phục vụ nhu cầu tiêu dùng của mình như mua sắm, đóng tiền học phí cho con, chữa bệnh,,, và mình muốn thời gian phê duyệt khoản vay nhanh, tiền sẽ được chuyển vào tài khoản chính chủ của mình chỉ cần thủ thuật vay đơn giản bằng cách nhấp vào đây.

Theo cash24